Geschäftskonto trotz SCHUFA: Wo ist es möglich?

Ob Sie kreditwürdig sind oder nicht, entscheidet in Deutschland die SCHUFA. Dort hat fast jeder Deutsche einen Eintrag – und wenn der negativ ausfällt, können sich Banken weigern, ein Geschäftskonto für Sie zu eröffnen.

Doch nicht jede Bank überprüft Ihre SCHUFA-Einträge oder erfordert einen positiven SCHUFA-Score. Wir verraten, wo ein Geschäftskonto auch ohne Bonitätsprüfung bei der SCHUFA möglich ist.

Geschäftskonto ohne SCHUFA: Bei diesen Anbietern ist es möglich

Viele Banken und Anbieter von Finanzdienstleistungen fragen vor der Kontoeröffnung den SCHUFA-Score potenzieller Kunden ab. Ein schlechter Bonitäts-Score kann also dafür sorgen, dass Ihr Antrag auf ein Geschäftskonto bei der Bank Ihrer Wahl abgelehnt wird.

Das heißt aber nicht, dass Sie keinerlei Möglichkeit haben, trotz negativer SCHUFA-Einträge ein Geschäftskonto zu eröffnen. Wir haben 13 Geschäftskonten getestet und stellen diejenigen, die keine SCHUFA-Abfrage durchführen, kurz vor:

Finom: Unser Geschäftskonto-Testsieger ohne SCHUFA

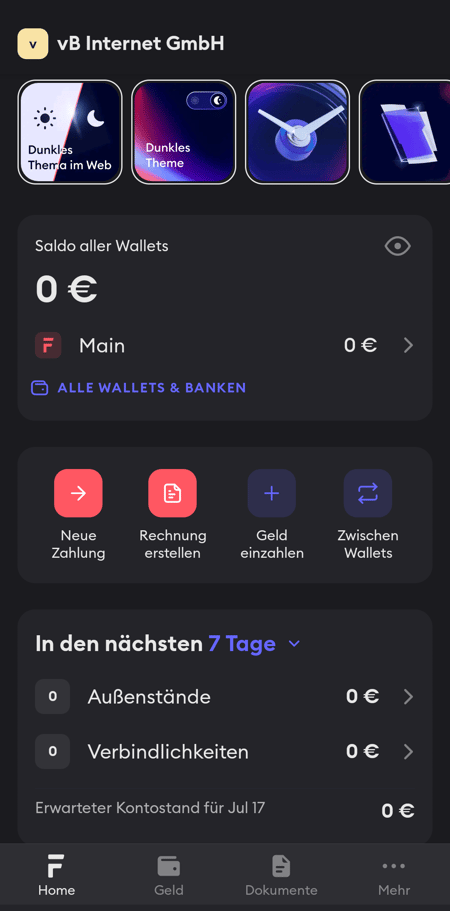

Finom* ist eine Finanzplattform aus den Niederlanden, die Banking-Funktionen, Finanzmanagement und Buchhaltung in einem benutzerfreundlichen Mobile-First-Interface vereint. Früher betrieb Finom seine Finanzdienstleistungen in Deutschland in Kooperation mit der Solaris Bank, doch mittlerweile verfügt das Unternehmen über eine eigene EMI-Lizenz (Electronic Money Institution).

Finom schreibt in den FAQs zum Geschäftskonto unmissverständlich, dass es „ein modernes Geschäftskonto ohne Schufa-Abfrage“ bietet. Somit sei es auch für „Personen mit negativem Schufa-Eintrag“ geeignet.

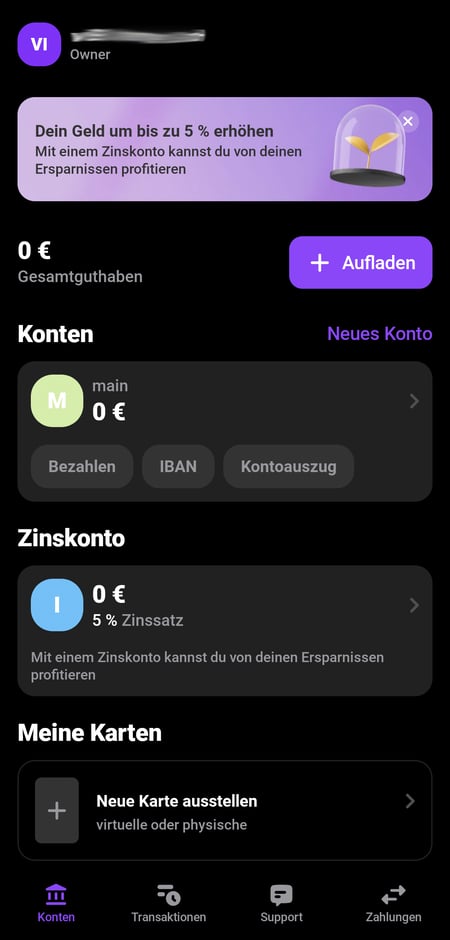

Finom ist für die mobile Finanzverwaltung ausgelegt.

Was gefällt uns an Finom?

Finom fühlt sich wie eine „typische“ Neobank an, hat das Konzept aber besonders rund und durchdacht umgesetzt. Die Plattform punktet mit einer intuitiven Benutzeroberfläche, die die Finanzverwaltung mit Komfort-Features wie Unterkonten und Buchhaltungsfunktionen vereinfacht. Unterkonten haben jeweils eine eigene IBAN, können also unabhängig vom Hauptkonto genutzt werden.

Finom ist auch für Teams geeignet: Sie können Teammitglieder einladen und ihnen individuelle Zugriffsrechte geben. Durch Anbindungen an Buchhaltungs- und Rechnungsprogramme wie Lexware Office, sevdesk oder FastBill können Sie Finom problemlos in Ihre Arbeitsabläufe integrieren, und an eine DATEV-Schnittstelle wurde ebenfalls gedacht.

Zudem ist Finom auch preislich attraktiv: Für Freiberufler und Einzelunternehmer steht ein komplett kostenloser Tarif zur Verfügung, doch dank großzügiger Gratis-Kontingente sind auch die Bezahltarife recht erschwinglich.

Was sind Vor- und Nachteile von Finom?

Bis zu 15 Unterkonten mit eigener IBAN

Je nach Tarif sind bis zu 15 Unterkonten (sogenannte „Wallets“) inklusive, jedes davon mit eigener IBAN.Gratis-Tarif für Solo-Selbstständige

Freiberufler und Einzelunternehmer können sich über einen kostenfreien Tarif ohne monatliche Grundgebühr freuen. Ein Unterkonto ist auch dabei.Rechnungs- und Buchhaltungsfunktionen

Das Angebot von Finom umfasst hilfreiche Tools, die Sie bei der Buchhaltung und der Erstellung von Rechnungen unterstützen.Für Teams geeignet

Finom unterstützt die gemeinsame Verwendung des Geschäftskontos mit individuellen Rollen und Zugriffsrechten.

Fehlende Banking-Funktionen

Finom deckt nicht alle Standardfunktionen ab. Überweisungen in Fremdwährungen, Bargeldeinzahlungen oder Kreditkarten sind im Angebot beispielsweise bisher nicht enthalten.Versteckte Kosten und komplizierte Preisstruktur

Die Tarifstruktur bei Finom ist nicht ganz transparent, was die Kostenplanung erschwert. Hinzu kommen versteckte Kosten, z. B. für nicht genutzte Karten.Keine deutsche Einlagensicherung

Finom hat keine reguläre Banklizenz, sondern eine Lizenz als E-Geld-Institut. Es ist streng reguliert und verwahrt Kundengelder getrennt von Firmengeldern auf Treuhandkonten europäischer Banken – unter die gesetzliche Einlagensicherung fällt Ihr Finom-Konto aber nicht.

Qonto: Professionelles Geschäftskonto ohne SCHUFA-Abfrage

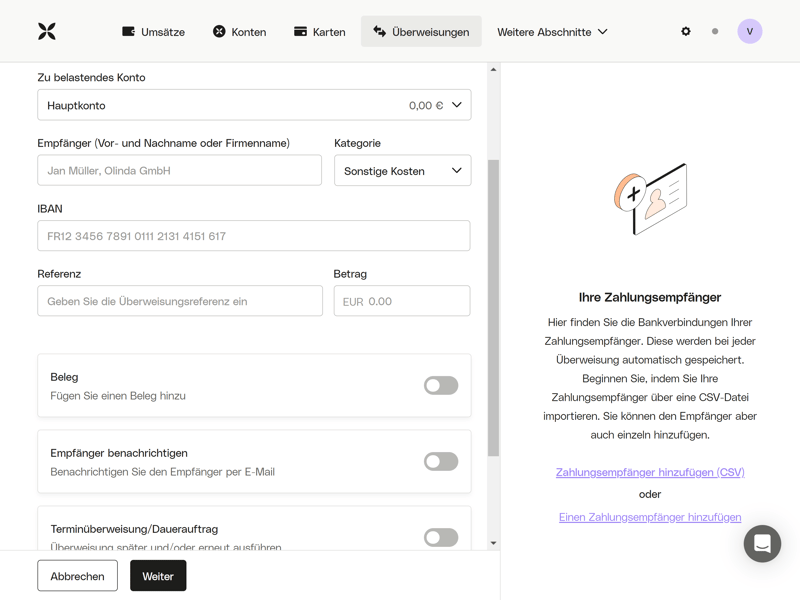

Qonto* ist eine FinTech-Firma aus Paris, die 2022 die deutsche Finanzmanagement-Lösung Penta übernahm und seitdem auch in Deutschland bekannt ist. Die Qonto-Finanzplattform richtet sich vor allem an Selbstständige und KMUs (kleine und mittlere Unternehmen), die ihre Finanzen effizient und digital verwalten möchten.

Qonto selbst ist keine Bank, sondern ein reguliertes Zahlungsinstitut, das von der französischen Aufsichtsbehörde „Autorité de Contrôle Prudentiel et de Résolution“ (ACPR) zugelassen ist. Es deckt alle wichtigen Business-Banking-Funktionen ab, erweitert um typische Neobank-Tools wie Rechnungs- und Buchhaltungsfunktionen.

Weil Qonto nur Geschäftskonten auf Guthabenbasis mit Debitkarte anbietet, also keinen Kredit vergibt, sieht sich das Unternehmen nicht dazu veranlasst, die Kreditwürdigkeit von Kunden zu überprüfen. „Qonto holt keine Schufa-Auskunft über Sie ein, wenn Sie Ihr Geschäftskonto eröffnen“, schreibt Qonto auf der Unterseite zur SCHUFA. Sie können also trotz eines negativen Bonitäts-Scores ein Geschäftskonto eröffnen.

Qonto ist der EXPERTE.de Geschäftskonto-Testsieger für Unternehmen.

Was gefällt uns an Qonto?

Qonto bietet alle Vorteile einer Digitalbank, wirkt aber etwas ausgereifter und professioneller als viele andere Anbieter in diesem Bereich. Im Browser-Banking und der benutzerfreundlichen Smartphone-App sind alle Funktionen mit wenigen Klicks erreichbar.

Der Funktionsumfang ist absolut robust: Auch Leistungen, die bei Digitalbanken bisher nicht Standard sind – etwa Überweisungen in Fremdwährungen oder der Lastschrifteinzug – werden abgedeckt. Außerdem können Sie bis zu 24 Unterkonten mit eigenen IBANs anlegen.

Gründer profitieren bei Qonto von einem hervorragend strukturierten Gründungsprozess, der sie von der Einreichung der nötigen Dokumente bis zur Stammkapital-Einzahlung durch alle wichtigen Schritte führt. Darum ist Qonto auch unsere erste Wahl bei den Geschäftskonten für GmbHs in Gründung.

Sogar der Support machte in unserem Test eine gute Figur: Sowohl telefonisch als auch per E-Mail konnten wir schnell hilfsbereite Mitarbeitende erreichen. Auch in den Bewertungsportalen ist das Feedback tendenziell positiv.

Was sind Vor- und Nachteile von Qonto?

Viele Funktionen

Qonto deckt alle wichtigen Zahlungsfunktionen ab, inklusive SEPA-Echtzeitüberweisungen, Überweisungen in Fremdwährungen und Lastschrifteinzüge.Bis zu 24 Unterkonten

Qonto ermöglicht die Verwaltung von bis zu 24 Unterkonten (neben dem Hauptkonto), die jeweils mit eigenen IBANs ausgestattet sind.Rechnungs- und Buchhaltungsfunktionen

Qonto ist eine All-in-One-Finanzplattform, die Sie auch bei der Rechnungsstellung und Buchhaltung unterstützt.Transparenter Gründungsprozess

Qonto erleichtert die Firmengründung mit einem transparenten Schritt-für-Schritt-Prozess.

Vergleichsweise teuer

Qonto ist – vor allem für eine Digitalbank – recht teuer, egal ob Sie viele oder wenige Transaktionen/ Abhebungen durchführen.Bargeldeinzahlung nicht möglich

Bisher gibt es keine Möglichkeit, Bargeld auf ein Qonto-Geschäftskonto einzuzahlen. Viele andere Digitalbanken unterstützen diese Funktion mittlerweile über externe Services.Keine Kreditkarte

Kreditkarten gibt es bei Qonto nicht: Bei den Geldkarten handelt es sich um MasterCard-Debitkarten.Keine klassische Einlagensicherung

Wie bei Finom gilt: Qonto ist streng reguliert und schützt Kundengelder durch Partnerbanken und Garantien, doch die gesetzliche Einlagensicherung greift für Ihr Konto nicht.

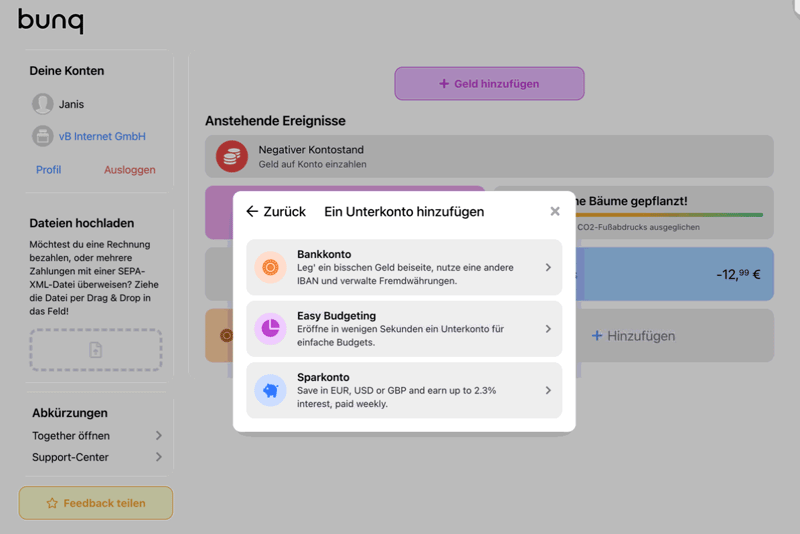

bunq: SCHUFA-freies Geschäftskonto mit smarten Automatisierungen

bunq* ist eine Digitalbank aus den Niederlanden, die ihren Kunden die volle Kontrolle über ihre Finanzen geben möchte. Die selbsternannte „bank of The Free“ besitzt eine europäische Banklizenz, ausgestellt von der Niederländischen Nationalbank (DNB), weshalb Kundeneinlagen von bis zu 100.000 € durch ein europäisches Einlagensicherungssystem abgesichert sind.

Als niederländische Bank führt bunq bei der Kontoeröffnung keine SCHUFA-Abfrage durch. Im bunq-Forum heißt es dazu: „Wir haben uns entschieden, keine Details mit der Schufa zu teilen, um Ihre persönlichen und finanziellen Informationen zu schützen.“ Wie es um Ihren SCHUFA-Score bestellt ist, ist für die Eröffnung eines bunq-Geschäftskontos somit egal.

bunq bietet genau wie Qonto bis zu 25 Unterkonten mit eigener IBAN.

Was gefällt uns an bunq?

bunq ist das Gegenteil einer verstaubten Filialbank: In der bunten und teilweise gamifizierten Benutzeroberfläche organisieren Sie Ihre Finanzen spielerisch. Wir finden die Oberfläche etwas zu verspielt und bevorzugen einen klareren Ansatz wie bei Qonto – was jedoch Geschmackssache ist.

Sie können bis zu 24Unterkonten (mit eigener IBAN) anlegen und Ihr Geld damit smart managen. Ein besonderes Highlight von bunq sind die integrierten Automatisierungen: Sie können etwa eingehende Zahlungen automatisch sortieren und auf bestimmte Unterkonten verteilen.

bunq unterstützt viele Zahlungsfunktionen, inklusive SOFORT, iDEAL und Bancontact, sowie personalisierte Zahlungslinks via bunq.me. Dank einer Partnerschaft mit viacash werden auch Bargeldeinzahlungen abgedeckt.

Eine weitere Besonderheit: bunq brachte 2017 die weltweit erste offene Banking-API auf dem Markt. Damit kann jeder Apps und Automatisierungen für bunq entwickeln.

Was sind Vor- und Nachteile von bunq?

Viele Zahlungsfunktionen

SOFORT, Bancontact, iDEAL, personalisierte Zahlungslinks: bunq unterstützt viele Be- und Einzahlungsmöglichkeiten.24 Unterkonten mit eigenen IBANs

Sie können Ihr Geld auf bis zu 24 Unterkonten aufteilen. Weil jedes davon eine eigene IBAN besitzt, können die Unterkonten auch unabhängig vom Hauptkonto für Überweisungen genutzt werden.Smarte Automatisierungen

bunq erleichtert die Verwaltung Ihrer Finanzen mit praktischen Automatisierungen. Sie können Zahlungen automatisch auf bestimmte Unterkonten verteilen, um Spar- oder Steuerrücklagen anzulegen.

Vergleichsweise teuer

Im direkten Vergleich ist bunq etwas teurer als viele andere Digitalbanken, was den monatlichen Grundgebühren und den Transaktions- und Ein-/Auszahlungsgebühren geschuldet ist.Interface möglicherweise zu bunt und gamifiziert

Das Design der bunq-App mit ihren gamifizierten Elementen könnte für Nutzer, die ein klassisch-nüchternes Banking-Erlebnis bevorzugen, etwas zu verspielt wirken.Unzuverlässiger Support

Beim Kundenservice zeigt bunq Schwächen: E-Mails blieben in unserem Test unbeantwortet – ein Problem, das auch in vielen Kundenrezensionen Thema ist.

Vivid Money: SCHUFA-freies Geschäftskonto aus Deutschland

Neobanken gibt es auch „Made in Germany“. Vivid Money* ist ein FinTech aus Berlin, das digitale Konten für private und geschäftliche Nutzer bereitstellt. Das Geschäftskonto ist für den modernen Geschäftsalltag optimiert und speziell auf die Anforderungen von Freelancern und kleinen Teams zugeschnitten.

Da Vivid Money mit einer E-Money-Lizenz arbeitet, wird bei der Kontoeröffnung keine SCHUFA-Abfrage durchgeführt. Auf der Website hält sich Vivid mit Informationen zur SCHUFA-Auskunft etwas bedeckt. In einem Blogbeitrag wird lediglich geschrieben, dass Vivid „derzeit nichts an die SCHUFA“ meldet und das Vivid-Konto somit keinen Einfluss auf Ihren SCHUFA-Score hat.

Auf Nachfrage versicherte uns Vivid, dass die SCHUFA bei der Kontoeröffnung keine Rolle spielt: „Wir prüfen die SCHUFA bei der Eröffnung deines Kontos nicht.“

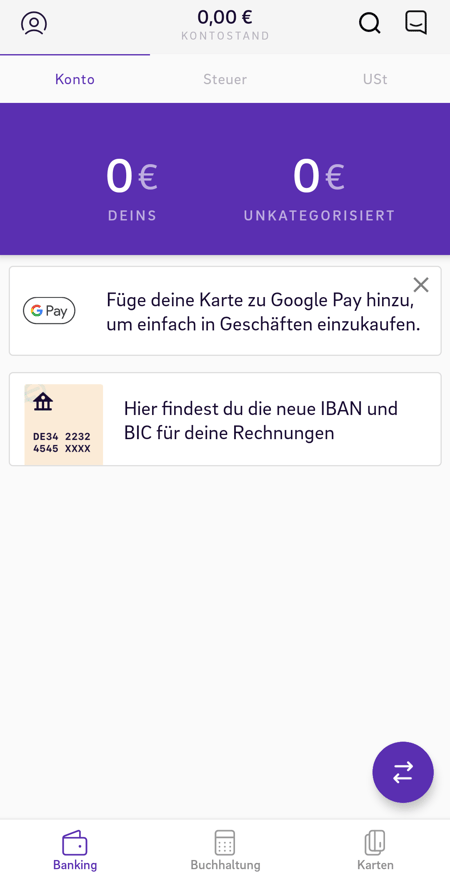

Vivid Money ist für mobiles Banking optimiert.

Was gefällt uns an Vivid Money?

Vivid Money ist insgesamt eine runde Sache. Die (100 % digitale) Einrichtung ist blitzschnell abgeschlossen, die für Mobile-Banking optimierte Oberfläche modern und intuitiv. Wer eine schlanke Banking-App ohne überflüssigen Neobank-Schnickschnack sucht, ist bei Vivid Money gut aufgehoben. Auch preislich ist das Konto eine attraktive Option – vor allem für Freiberufler, die von kostenlosen Abhebungen profitieren.

Sie können bis zu 49 Unterkonten mit eigener deutscher IBAN erstellen, um Einnahmen und Ausgaben besser zu organisieren. Dank der Teamverwaltung mit individuellen Zugriffsrechten ist Vivid Money auch für Teams geeignet.

Was sind Vor- und Nachteile von Vivid Money?

Einfache, intuitive App

Die Bedienung ist benutzerfreundlich und für mobiles Banking optimiert.Bis zu 49 Unterkonten

Je nach Tarif können Sie bis zu 49 Unterkonten anlegen, jeweils mit eigener IBAN.Preiswerter Freelancer-Tarif

Freiberufler profitieren bei Vivid Money von kostenlosen Überweisungen und Abhebungen.

Keine Filialen und Bargeldeinzahlung

Vivid Money ist eine Digitalbank ohne Filial-Präsenz. Die Bargeldeinzahlung ist nicht möglich, auch nicht über externe Services.Keine klassische Einlagensicherung

Weil Vivid seine Finanzdienstleistungen unter einer E-Money-Lizenz anbietet, greift die klassische Einlagensicherung hier ebenfalls nicht.Mittelprächtiger Support

Wir erlebten den Support als etwas kurz angebunden und unpersönlich, auch in Kundenrezensionen gibt es viel Kritik.

Kontist: Geschäftskonto ohne SCHUFA für Freiberufler und Selbstständige

Kontist* ist ein digitales Geschäftskonto mit Sitz in Berlin. Es ist ganz auf die Bedürfnisse von Selbstständigen und Freiberuflern zugeschnitten und unterstützt auch nur diese Rechtsformen – Unternehmen kommen hier also nicht unter. Es hat keine eigene Banklizenz, sondern nutzt eine Partnerschaft mit der Solaris Bank, um alle wichtigen Funktionen einer Bank bereitzustellen.

Kontist schreibt im Hilfebereich unmissverständlich: „Nein, bei Kontoeröffnung findet keine Abfrage oder Meldung bei einer Wirtschaftsauskunft statt.“ Sie müssen also keine Angst haben, aufgrund eines negativen SCHUFA-Scores abgewiesen zu werden.

Kontists automatische Steuerbereinigung hilft Selbstständigen dabei, Netto und Brutto frühzeitig zu trennen.

Was gefällt uns an Kontist?

Kontist punktet mit einer unkomplizierten, komplett digitalisierten Kontoeröffnung und benutzerfreundlichem Online-Banking, sowohl im Browser als auch am Smartphone.

Besonders praktisch ist die integrierte Steuerbereinigung: Bei jeder Transaktion, die auf Ihrem Kontist-Konto landet, wird der Steuerbetrag automatisch kalkuliert. So haben Sie auf Ihrem Hauptkonto immer den Netto-Betrag nach Steuern vor Augen.

Was sind Vor- und Nachteile von Kontist?

Automatische Steuerberechnung

Kontist nimmt Ihnen die Steuerberechnung ab, indem es bei Geldeingängen direkt die Steuern vom Bruttoeinkommen abzieht. Das hilft Ihnen dabei, Ihre tatsächlichen Einkünfte stets im Blick zu behalten.Benutzerfreundliche Bedienung

Das Kontist-Geschäftskonto ist schnell (und 100 % digital) eröffnet und intuitiv in der Bedienung.

Fehlende Standard-Features

Leider fehlen ein paar grundlegende Funktionen, die wir von einem modernen Geschäftskonto erwarten: Unterkonten, Überweisungen in Fremdwährungen oder die Bargeldeinzahlung werden etwa nicht unterstützt.Mangelnde Tarif-Flexibilität

Das Tarifangebot von Kontist könnte flexibler sein. Abhebungen sind stets kostenpflichtig, das Kontingent an Gratis-Überweisungen ist auch im Premium-Tarif stark eingeschränkt, und der Gratis-Tarif bleibt nur bei einem monatlichen Transaktionsvolumen über 300 € kostenlos.

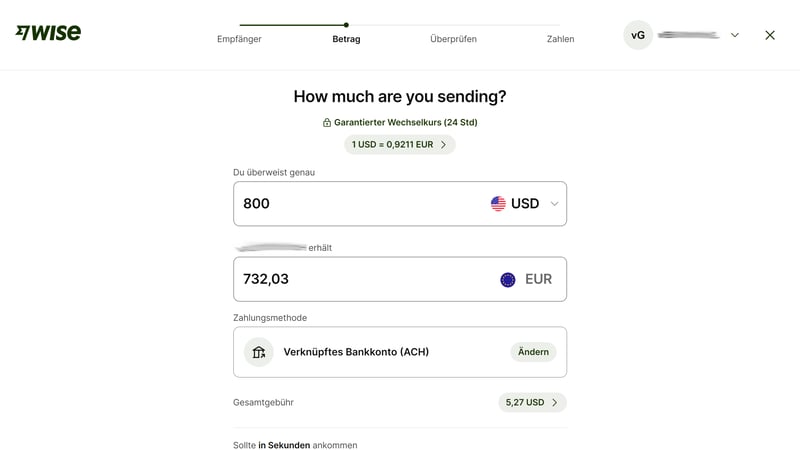

Alternative: Multi-Währungs-Konto bei Wise oder Revolut

Mit einem Multi-Währungs-Konto können Sie Geld in mehreren Währungen halten.

Diese Multi-Währungs-Konten sind speziell für internationale Zahlungsvorgänge ausgelegt und dadurch als Haupt-Geschäftskonto weniger attraktiv. Als zusätzliches Konto (oder als Alternative, wenn Sie bei anderen Anbietern durch die SCHUFA-Prüfung fallen) können sie aber eine sinnvolle Option sein, insbesondere wenn Sie häufig internationale Transaktionen durchführen.

Die Situation bei anderen Banken

Von den 13 von uns getesteten Geschäftskonto-Lösungen lassen sich also sieben garantiert ohne SCHUFA-Abfrage einrichten. Doch wie sieht es bei den sechs verbleibenden Lösungen aus? Ist ein negativer SCHUFA-Score ein sicheres Ausschlusskriterium? Sehen wir uns kurz an, was die Anbieter dazu sagen:

FYRST: Moderne Digitalbank, die beim SCHUFA-Thema streng bleibt

FYRST* ist eine FinTech-Plattform, die wie die Postbank und die Deutsche Bank zur Deutsche Bank AG gehört – und erfordert genau wie ihre Geschwister-Banken eine SCHUFA-Abfrage. Im Verlauf der Kontoeröffnung müssen Sie auch einer Übertragung Ihrer Daten an die SCHUFA zustimmen.

Holvi: SCHUFA-Abfrage zählt zu den möglichen Sicherheitschecks

Holvi* belässt es bei einer etwas unverbindlichen Antwort und schreibt im hauseigenen Holvipedia: „Wenn du bei Holvi ein Geschäftskonto online eröffnen willst, führen wir einige Sicherheitschecks durch. Dazu kann auch eine Schufa-Abfrage gehören.“ Negative Einträge können also dazu führen, dass ein Geschäftskonto-Antrag abgelehnt wird.

N26: Kein Geschäftskonto ohne SCHUFA, aber N26 Flex als Alternative

N26* prüft Ihre Kreditwürdigkeit mit einer SCHUFA-Abfrage; ein Geschäftskonto ist also nur mit einem entsprechend positivem SCHUFA-Score möglich. Ein Support-Mitarbeiter lässt uns klipp und klar wissen: „ohne Schufa Abfrage passiert in Deutschland gar nichts. Jedes Konto wird dort gemeldet.“

Alternativ bietet N26 aber ein Bankkonto ohne Mindestanforderungen namens N26 Flex an, das sich trotz negativer SCHUFA eröffnen lässt. Für geschäftliche Zwecke dürfte jenes aber nur in Ausnahmefällen infrage kommen.

Commerzbank: Automatische Ablehnung – doch der Weg über die Filiale ist möglich

Bei der Commerzbank werden Geschäftskonto-Anträge, die online erfolgen, bei einem unzureichenden SCHUFA-Score automatisch abgelehnt. Allerdings kann „die Möglichkeit zur Eröffnung eines Kontos in einer Commerzbank Filiale geprüft werden“, heißt es auf der Commerzbank-Website.

Deutsche Bank: Bonitätsprüfung ist Pflicht

Auch bei der Deutschen Bank wird stets eine Bonitätsprüfung bei der SCHUFA durchgeführt, wie uns ein Support-Mitarbeiter am Telefon erklärt. Wer einen niedrigen SCHUFA-Score hat, wird in der Regel abgewiesen.

Postbank: An der SCHUFA-Abfrage führt kein Weg vorbei

Die Postbank prüft Ihre Kreditwürdigkeit im Rahmen der Kontoeröffnung standardmäßig mit einem SCHUFA-Check. Im Serviceblatt steht dazu: „Der Datenaustausch mit der SCHUFA dient auch der Erfüllung gesetzlicher Pflichten zur Durchführung von Kreditwürdigkeitsprüfungen von Kunden“.

Was ist die SCHUFA überhaupt?

Die SCHUFA (Schutzgemeinschaft für allgemeine Kreditsicherung) ist ein deutsches Unternehmen, das Daten zum Zahlungsverhalten und der Kreditwürdigkeit von Menschen und Firmen sammelt.

Sie sieht sich als eine Art Vertrauens-Broker: Durch ihre Einschätzung der Kreditwürdigkeit bestimmt sie, wem Unternehmen und Banken Vertrauen schenken – also ihre Dienstleistungen anbieten – können, und bei wem ein erhöhtes Risiko von Zahlungsausfällen besteht.

Die SCHUFA schätzt also ein, wie wahrscheinlich es ist, dass Sie Ihren Zahlungen auch wirklich nachkommen, und hält dies in einem datenbasierten Bonitäts-Score fest. Darauf basierend können Unternehmen und Banken entscheiden, ob sie Ihnen bestimmte Dienstleistungen oder Kredite anbieten möchten oder nicht.

SCHUFA-Score: Was sagt er aus, wie kommt er zustande?

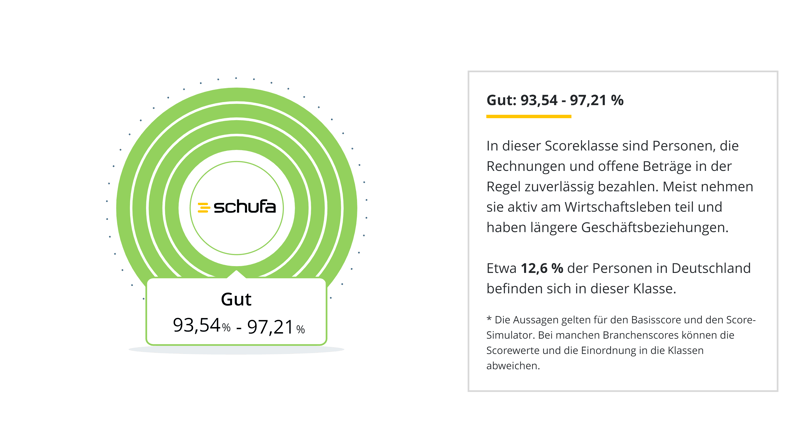

Ihre Kreditwürdigkeit wird von der Schufa in einem Bonitäts-Score festgehalten, der zwischen 0 und 100 % liegt. Dabei gibt es fünf Bonitätsklassen:

- 1.

Hervorragend (ab 97,22 %)

- 2.

Gut (93,54 % - 97,21 %)

- 3.

Akzeptabel (85,89 % - 93,53 %)

- 4.

Ausreichend (30,00 % - 85,88 %)

- 5.

Ungenügend (bis 29,99 %)

Je höher der SCHUFA-Score, desto besser die Kreditwürdigkeit. (Quelle: SCHUFA)

Auch Sie fallen mit großer Wahrscheinlichkeit in eine dieser Kategorien – denn fast jede volljährige Privatperson hat in Deutschland Daten bei der SCHUFA hinterlegt. Das ist in der Regel kein Grund zur Sorge, denn laut Angaben der SCHUFA selbst sind mehr als 90 % der Einträge positiv. Manchmal kommt es aber auch zu Einträgen mit negativer Auswirkung.

Positiv vs. negativ

Positive Einträge bei der Schufa kommen beispielsweise zustande, wenn Sie Rechnungen für bestellte Waren begleichen oder einen Kredit vertragsgemäß zurückzahlen, sprich: wenn Sie Ihre finanziellen Verpflichtungen pünktlich erfüllen und zuverlässig sind.

Negative Einträge gibt es im Umkehrschluss, wenn Sie Ihren Zahlungsverpflichtungen nicht nachkommen. Beispielsweise kann sich Ihr Score negativ entwickeln, wenn Sie:

Raten oder Rechnungen nicht oder zu spät bezahlen

Kredite nicht rechtzeitig zurückzahlen

in Schuldnerverzeichnissen oder Insolvenzbekanntmachungen benannt werden

Doch weil jeder einmal eine Rechnung vergisst oder zu spät bezahlt, ist die SCHUFA mit negativen Einträgen auch nicht übereifrig. Sie wird laut eigenen Angaben erst dann alarmiert, „wenn zwei Mahnungen verschickt wurden und die erste Mahnung zum Zeitpunkt der Meldung an die SCHUFA mindestens vier Wochen zurückliegt“.

Sie möchten herausfinden, wie es um Ihren eigenen SCHUFA-Score bestellt ist? Gemäß Artikel 15 der Datenschutzgrundverordnung ist die Schufa dazu verpflichtet, Ihnen eine Kopie der bei der Schufa gespeicherten, persönlichen Daten bereitzustellen. Diese Datenkopie, die per Post verschickt wird, können Sie unter meineschufa.de kostenlos anfordern.

Noch schneller und einfacher geht es digital: Bonify, eine Tochterfirma der SCHUFA, gibt Nutzern (kostenlos) einen digitalen Einblick in ihre Bonitätsdaten. Allerdings steht das Bonify-Angebot bei manchen Verbraucherschützern unter Kritik, weil die Plattform gleichzeitig dazu verwendet wird, Finanzprodukte an Kunden zu vermitteln.

Fazit

Ein negativer SCHUFA-Score muss nicht bedeuten, dass Sie Ihr Dasein ohne Geschäftskonto fristen müssen. FinTechs und Digitalbanken – vor allem jene mit Sitz im Ausland – bieten häufig auch Geschäftskonto-Lösungen ohne SCHUFA-Abfrage an.

Zu den uns bekannten SCHUFA-freien Anbietern zählen Finom, Qonto, bunq, Vivid Money und Kontist. Ausführliche Rezensionen zu diesen und vielen weiteren Filial- und Digitalbanken finden Sie im großen Geschäftskonto-Vergleich von EXPERTE.de.

Häufig gestellte Fragen

Ja, es ist möglich, trotz negativer SCHUFA ein Geschäftskonto zu eröffnen. Vor allem Digitalbanken, beispielsweise Finom oder Qonto, führen bei der Kontoeröffnung keine SCHUFA-Abfrage durch.

Von den 13 Banken aus unserem Test machen 7 keine Bonitätsprüfung bei der SCHUFA: Finom, Qonto, bunq, Vivid Money, Kontist, Wise und Revolut. Bei allen Anbietern handelt es sich um Digitalbanken, häufig mit Sitz im Ausland.

Die SCHUFA (Schutzgemeinschaft für allgemeine Kreditsicherung) ist ein Unternehmen, das Daten zum Zahlungsverhalten von Individuen sammelt. Fast jede volljährige Privatperson hat einen Bonitäts-Score bei der SCHUFA, der Auskunft über ihre Kreditwürdigkeit gibt. Basierend auf diesem Score können Banken und Unternehmen entscheiden, ob sie potenziellen Kunden bestimmte Dienstleistungen – wie z. B. Geschäftskonten – anbieten möchten.