FYRST Geschäftskonto Test: Ein guter Mix aus Filialbank und Fintech?

Die Bedürfnisse von Freiberuflern, Gründern und Selbstständigen gehen in einer auf Angestellte zugeschnittenen Finanzmaschine manchmal verloren. Die Lücke füllen immer mehr Online-Banken wie FYRST, die ihr Angebot genau auf diese Zielgruppe ausgerichtet haben.

FYRST ist trotz ihres Namens keinesfalls die erste dieser Online-Banken, hat sich jedoch in kürzester Zeit zu einer der bekanntesten Vertreterinnen entwickelt. Wir verraten, was das Geschäftskonto von FYRST im Vergleich zu klassischen Banking-Lösungen und der FinTech-Konkurrenz bietet.

FYRST* ist eine Digitalbank für Selbstständige und Freiberufler, die 2019 von der DB Privat- und Firmenkundenbank gegründet wurde. Jene umfasst als Tochtergesellschaft der Deutschen Bank AG die beiden Marken Deutsche Bank und Postbank, doch die junge Online-Tochter hat – zumindest an der Oberfläche – wenig mit den langsamen „Traditionsbanken“ gemein.

Die FYRST-Website versprüht FinTech-Charme und Startup-Atmosphäre, doch im Hintergrund wirkt die Infrastruktur der etablierten Banking-Eltern. So möchte die Digitalbank bewährte Sicherheitsstandards mit agilen Features für Selbstständige verbinden, um neue Zielgruppen zu erschließen. Auch ohne eigene FYRST-Filialen können Kunden zudem auf das flächendeckende Netz der Postbank-Filialen zugreifen.

FYRST ist der Beweis, dass auch die großen Banken ein Stück vom Freelancer-Kuchen abbekommen möchten. Wie sich das junge Geschäftskonto im Vergleich zur Konkurrenz schlägt, verrät unser Test.

Testbericht

Intuitive Bedienung

Standardfunktionen wie Überweisungen, Daueraufträge & Co. gehen bei FYRST besonders leicht von der Hand, sowohl am Desktop als auch am Smartphone.Viele Bezahlfunktionen

Neben SEPA-Echtzeitüberweisungen unterstützt FYRST auch Überweisungen in Fremdwährungen, sowie den Lastschrifteinzug bei Kunden.Kreditkarten und Kontokorrentkredit möglich

Sie können in allen Tarifen eine Kreditkarte dazu bestellen. Einen Kontokorrentkredit gibt es ebenfalls.Unkompliziert einzahlen und abheben

Durch den Zugriff auf das große Filialnetz der Postbank, der Deutsche Bank Gruppe und der Cash Group sind Abhebungen und Einzahlungen im Vergleich zu vielen Online-Banken besonders unkompliziert.

Kostenpflichtige Unterkonten

Viele Online-Banken bieten heute Gratis-Unterkonten oder die Möglichkeit, Geld auf verschiedene Töpfe zu verteilen. FYRST ist in dieser Hinsicht leider noch relativ unflexibel und stellt jedes Unterkonto zusätzlich in Rechnung.Wenig Extras

Viele Online- und Neobanken bieten praktische Extras wie Sparfunktionen oder Rechnungs- und Buchhaltungs-Tools. FYRST hat in dieser Hinsicht nicht viel zu bieten.

Kontoeröffnung & Bedienung

| Kontoeröffnung |

| 3.5/5 |

| Web Interface |

| 8/10 |

| Smartphone App |

| 6.5/10 |

Die Kontoeröffnung ist die erste Chance einer Digitalbank, zu zeigen, warum sie die moderne Alternative zur Filialbank ist. Idealerweise sollte der Prozess nämlich zu 100 % online stattfinden.

Ist das bei FYRST der Fall? Jein: Während die Antragstellung komplett digital erfolgt, ist die Freischaltung mit ziemlich viel Papierverschleiß verbunden.

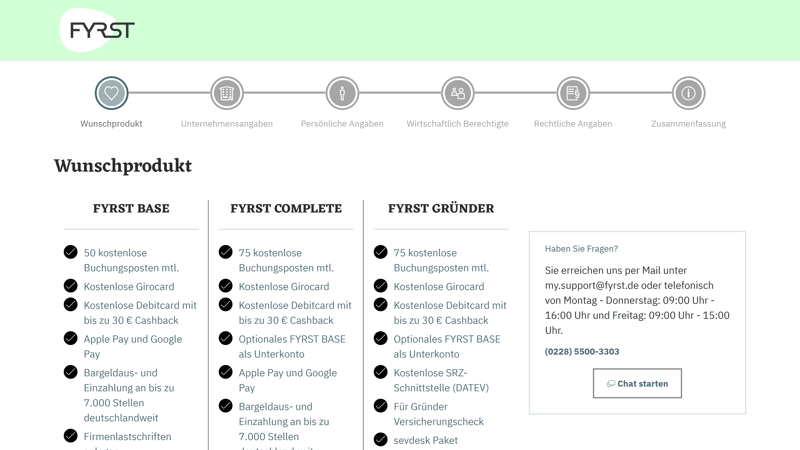

Starten wir mit dem digitalen Eröffnungsantrag: Dabei werden (je nachdem, welche Rechtsform Ihrem Geschäftskonto zugrunde liegt) ziemlich viele Informationen abgefragt, doch der gesamte Prozess ist intuitiv und übersichtlich.

Nach der Auswahl der Rechtsform müssen Sie sich direkt für einen Tarif entscheiden. Dann präsentiert Ihnen FYRST eine Reihe von Formularen, die Sie ausfüllen müssen, um die Kontoeröffnung abzuschließen. Neben Unternehmens-, persönlichen und rechtlichen Angaben sind auch Angaben zu wirtschaftlich Berechtigten nötig.

Alle Formulare der Kontoeröffnung sind bei FYRST digital.

Nach der Antragstellung müssen Sie Ihre Identität per Videolegitimation verifizieren. Die persönliche Legitimierung in einer Postfiliale, die früher möglich war, wird nicht mehr unterstützt.

Das Video-Ident-Verfahren, für das FYRST mit dem Partner WebID Solutions zusammenarbeitet, ist aber ohnehin deutlich einfacher und nimmt nur etwa drei bis vier Minuten in Anspruch.

Weniger digital gab sich FYRST bei der Freischaltung unseres Geschäftskontos: Die Zugangsdaten kamen zwar innerhalb weniger Tage, waren aber auf fünf Briefe verteilt. Bei anderen Online-Banken ist der Papierverschleiß deutlich geringer oder gar nicht vorhanden.

Minimalistisches Online-Banking

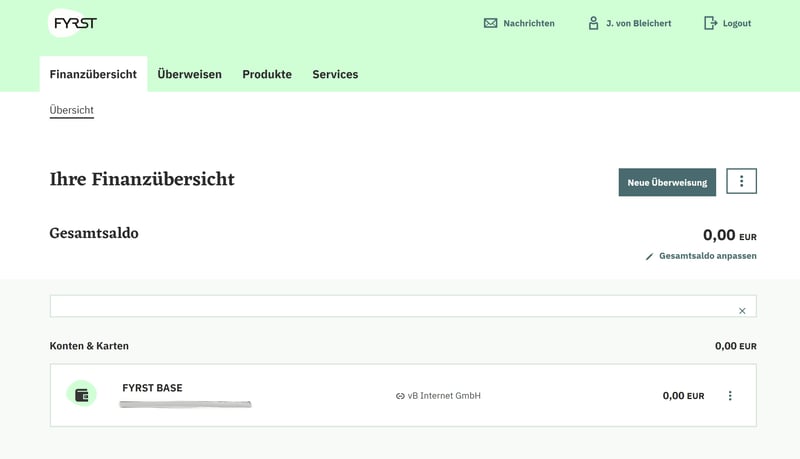

Wenn Sie alle Anmeldedaten beisammen haben, können Sie sich im Online-Banking von FYRST einloggen. Hier sollten Sie sich schnell zurechtfinden: Die Bedienung ist intuitiv, und die klare Design-Linie mit sanften Grüntönen zieht sich durch alle Unterseiten. Im Startfenster sehen Sie stets Ihren Gesamtsaldo und den Kontoverlauf.

Die Online-Banking-Oberfläche von FYRST ist intuitiv und minimalistisch.

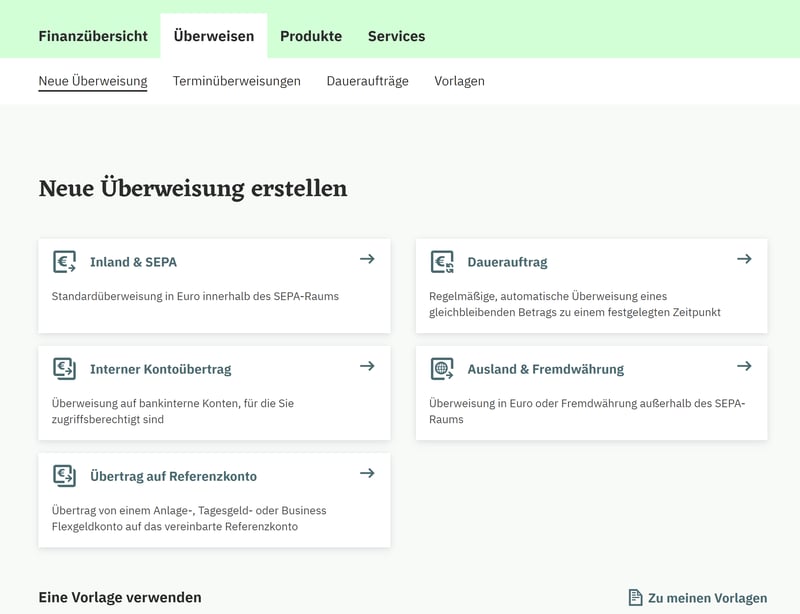

Das obere Hauptmenü unterteilt das Online-Banking von FYRST in vier Bereiche:

Finanzübersicht: Auf der Startseite behalten Sie Ihren Gesamtsaldo im Blick und verwalten Ihre Konten und Karten. Über Quick Links gelangen Sie direkt zu Überweisungen und Daueraufträgen. Wenn Sie auf eines Ihrer Konten klicken, sehen Sie dessen Kontodetails und Umsätze. Eine Suchfunktion hilft Ihnen, bestimmte Transaktionen schnell zu finden.

Überweisen: In diesem Bereich sind alle Überweisungs-Features gebündelt – mehr dazu im nächsten Kapitel.

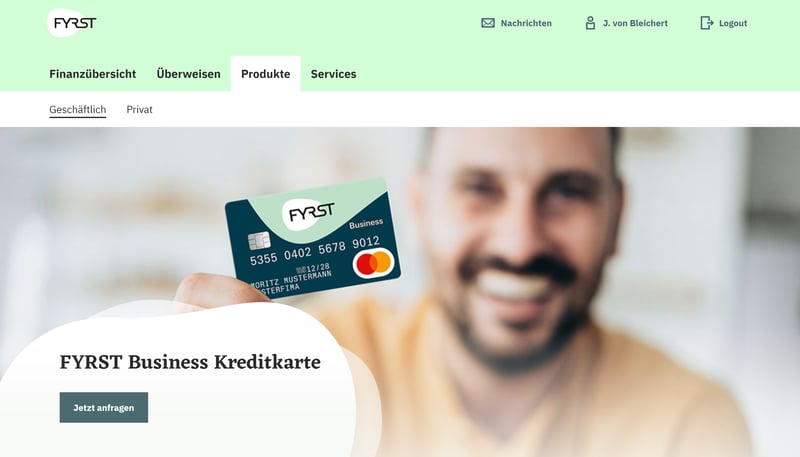

Produkte: Hier finden Sie FYRST-Produkte für geschäftliche und private Nutzer. Sie können Kreditkarten und eine Kreditlinie beantragen. Partnerangebote (z. B. von Buchhaltungsprogrammen wie Lexware Office und sevdesk) sind in diesem Bereich ebenfalls gelistet.

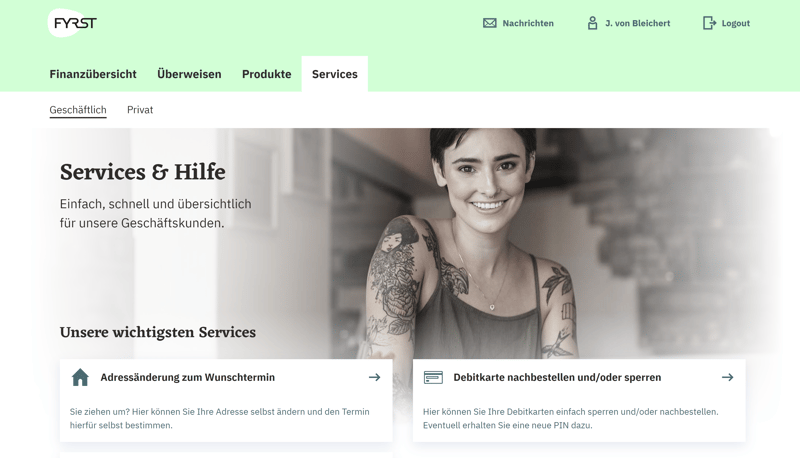

Services: Karten sperren, Adressen ändern und mehr: Alle wichtigen Services, die sonst nirgends unterkommen, warten hier.

Ihre Karte können sie im Services-Bereich schnell sperren.

FYRST am Smartphone

Die FYRST-App, die für Android- und iOS-Geräte verfügbar ist, ist im Vergleich zum Online-Banking am Desktop etwas beschnitten. Hier finden Sie drei Bereiche: eine Übersicht Ihrer Finanzen, Überweisungsfunktionen und Services.

Der Produkte-Bereich fehlt am Smartphone, und im Services-Tab finden Sie nur eine Funktion – eine Art Filialfinder, die Ihnen dabei hilft, die nächsten Geldautomaten und Bankfilialen ausfindig zu machen.

Auch die mobilen Überweisungsfunktionen sind beschränkt: Sie können SEPA-Überweisungen ausführen, Daueraufträge/ Terminüberweisungen planen und Überweisungen auf bankinterne Konten mit dem „internen Kontoübertrag“ tätigen. Überweisungen in Fremdwährungen außerhalb des SEPA-Raums sind über die App aber nicht möglich.

Die Smartphone-App von FYRST hat nicht alle Funktionen aus dem Desktop-Online-Banking.

FYRST setzt auf Minimalismus: Das Online-Banking und die Smartphone-App konzentrieren sich auf die wichtigsten Funktionen und machen jene mit wenigen Klicks zugänglich. Abzüge gibt es für fehlende Funktionen der Smartphone-App und einen etwas zu papierlastigen Freischaltungsprozess.

Banking & Funktionen

| Bewertung der Bank |

| 6/6 |

| Zahlungsmöglichkeiten |

| 10/10 |

| Unterstützte Karten |

| 3/4 |

| Zusätzliche Funktionen |

| 3.5/10 |

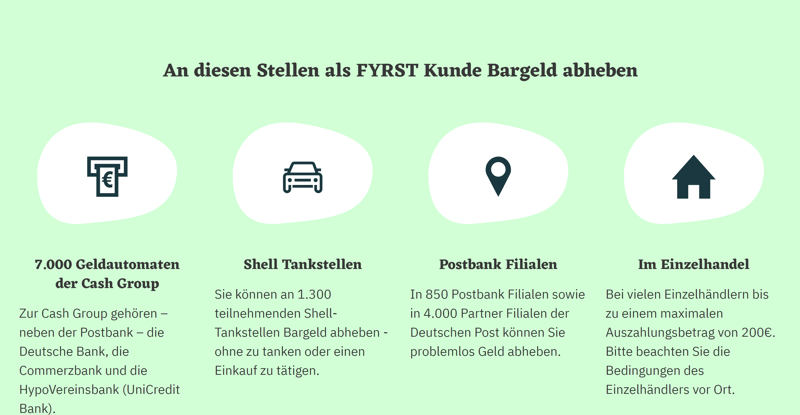

Als Digitalbank mit analogem Unterbau hat FYRST den Vorteil, dass Nutzer das Filialnetz der Postbank (600) und der Partnerfilialen der Deutschen Post (4.000) nutzen können. Sie profitieren damit nicht nur von kostenlosen Bargeldauszahlungen an Geldautomaten der Postbank, der Deutsche Bank Gruppe und der Cash Group, sondern auch von unkomplizierten Einzahlungen.

Während andere Online-Banken ganz auf die Einzahlung verzichten oder Extra-Services verwenden, können Sie bei FYRST ein solides Filialnetz dafür nutzen (dabei fallen jedoch Kosten an – siehe „Konditionen & Gebühren“).

Bargeldeinzahlungen sind bei FYRST kein Problem.

Karten bei FYRST: Debit und Kredit

In jedem FYRST-Konto ist eine kostenlose Debitkarte enthalten. Eine Kreditkarte können Sie dazu buchen. Dabei haben Sie die Wahl zwischen einer Postbank Mastercard Business, die im ersten Jahr kostenlos ist, und einer Mastercard Business Gold mit zusätzlichen Versicherungsleistungen, die sofort kostet, aber im ersten Jahr etwas rabattiert ist.

Ein Kontokorrentkredit ist – Bonität vorausgesetzt – verfügbar.

Eine Kreditkarte ist bei FYRST im ersten Jahr kostenlos.

Zahlen im In- und Ausland

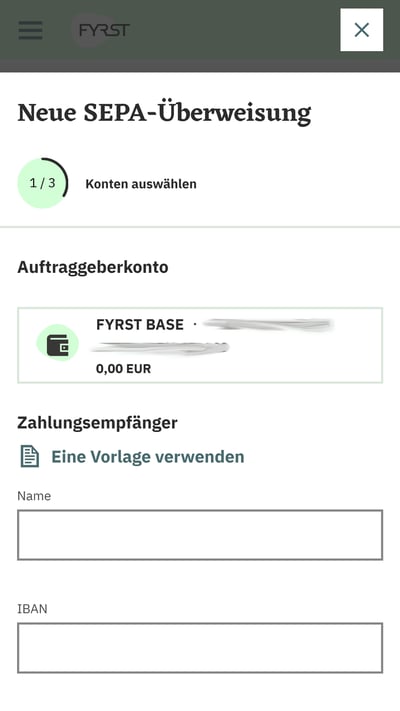

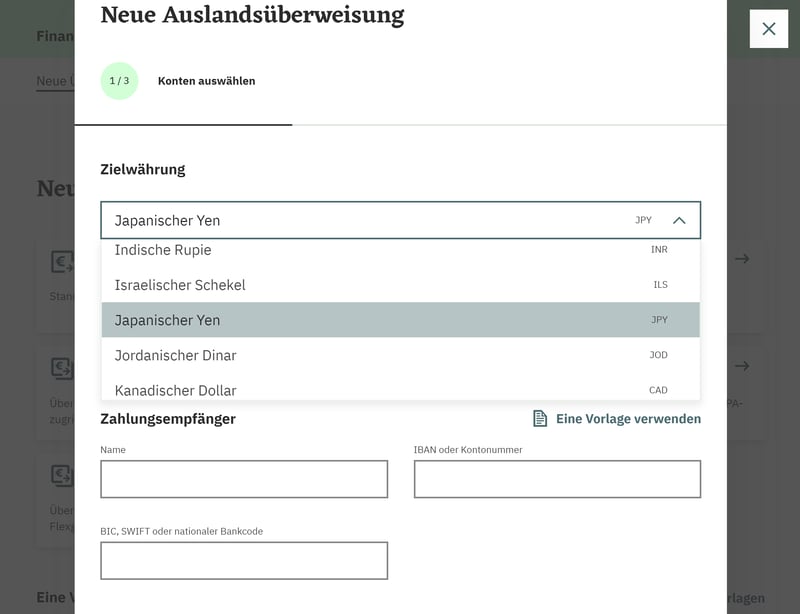

Die verfügbaren Zahlungs- und Überweisungsfunktionen finden Sie im Online-Banking im „Überweisen“-Bereich. Hier gibt es fünf Einträge: Inland & SEPA, Dauerauftrag, interner Kontoübertrag, Ausland & Fremdwährung und Übertrag auf Referenzkonto.

Die Überweisungsfunktionen bei FYRST.

Die Überweisungsmaske von FYRST ist simpel: Sie müssen nur einen Zahlungsempfänger angeben, die Summe festlegen und noch einmal alle Daten überprüfen. Wenn es besonders schnell gehen soll, können Sie per Schiebeknopf die Echtzeitüberweisung aktivieren, für die jedoch Extra-Kosten anfallen.

Eine Überweisung in Fremdwährung ist genauso einfach. Sie müssen im ersten Schritt nur zusätzlich die Zielwährung auswählen und neben der IBAN auch den BIC, SWIFT oder nationalen Bankcode angeben. Zudem ist – gegen einen Aufpreis – eine Eilausführung möglich.

Überweisungen in Fremdwährungen sind mit FYRST kein Problem.

Vorlagen ja, Kontaktliste nein

Etwas nervig: Wenn Sie eine Überweisung an jemanden senden, wird diese Person nicht automatisch in eine Art Kontaktliste aufgenommen, sodass Sie sie beim nächsten Mal schnell auswählen können.

Dafür haben Sie die Möglichkeit, individuelle Vorlagen zu erstellen. Sie können darin Empfänger, Geldsumme und Verwendungszweck festlegen, um wiederkehrende Überweisungen an bekannte Kontakte schneller durchzuführen.

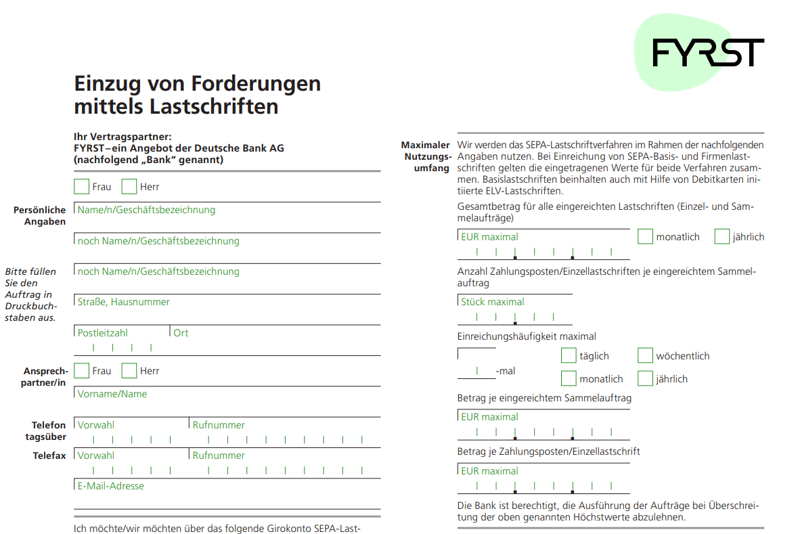

Lastschrifteinzug via Formular möglich

Sie möchten Geld direkt vom Konto Ihrer Kunden einziehen? Auch das ist bei FYRST mithilfe des Lastschrifteinzugs möglich. Voraussetzung dafür ist, dass Sie für das Lastschrifteinzugsverfahren zugelassen sind. Die Zulassung können Sie über ein dazugehöriges Lastschrift-Formular beantragen.

Sie müssen Ihre Zulassung zum Lastschrifteinzug erst über das zugehörige Formular beantragen.

Wenn Sie bargeldlose Zahlungen von Kunden annehmen möchten, können Sie die Angebote des Deutsche Bank Partners Vert nutzen. Sie haben die Auswahl aus einer Reihe an Kartenlesegeräten und Software für unterschiedliche Unternehmenstypen.

Auch Apple und Google Pay werden von FYRST mittlerweile unterstützt.

Unterkonten kosten Extra

Ein großer Vorteil von Online-Banken ist die Möglichkeit, Geld flexibel und innerhalb weniger Sekunden zwischen Unterkonten hin- und herzuschieben. Viele Online-Banken haben richtige Unterkonten mit eigenen IBANs oder einfache Geldtöpfe, die dem Hauptkonto untergeordnet sind, von Haus aus integriert.

FYRST macht die Sache leider etwas komplizierter: Jedes Unterkonto kostet zusätzlich und muss erst per Formular beantragt werden. Wenn Sie somit einfach nur einen Extra-Topf für Steuerrücklagen anlegen möchten, müssen Sie kostenpflichtig ein eigenes Konto dafür eröffnen. Hier bleibt FYRST wirklich hinter den Möglichkeiten vieler anderer Neobanken zurück.

Kaum Zusatzfunktionen und FinTech-Gimmicks

Früher bot FYRST noch einige Extras direkt in der eigenen App. Mit dem Auftragsmanagement konnte man beispielsweise direkt über FYRST Rechnungen schreiben. Das Feature ist mittlerweile Geschichte.

Stattdessen bietet FYRST durch ausgewählte Kooperationen günstigere Konditionen bei anderen Business-Lösungen. Dazu zählen Tools für die Buchhaltung, Finanzierung, Versicherungen oder Depots.

FYRST bietet vergünstigte Konditionen bei so mancher Software für Selbstständige.

Was reine Banking- und Überweisungsfunktionen angeht, ist FYRST recht gut aufgestellt. Eine Kreditkarte, unkomplizierte Bargeldeinzahlungen und die Möglichkeit, via Lastschriftverfahren Geld bei Kunden einzuziehen – diese Möglichkeiten bietet wirklich nicht jede Online-Bank.

Gleichzeitig hinkt FYRST der Neobank-Konkurrenz in mancher Hinsicht hinterher: Wir vermissen die Flexibilität der Kontogestaltung mit Unterkonten und Geldtöpfen, integrierte Spar-Features, Auswertungen und Statistiken oder sonstige eingebaute Extras. Beim Balanceakt zwischen Filial- und Online-Bank kippt FYRST somit noch etwas zu oft zur ersten Seite.

Konditionen & Gebühren

| Rechtsformen |

| 5/5 |

| Szenario "Klein" | 0 € | 5/5 |

| Szenario "Groß" | 84 € | 3/5 |

| Szenario "Cash" | 62 € | 5/5 |

| Szenario "Team" | - | 0/5 |

Das Geschäftskonto von FYRST eignet sich sowohl für natürliche Personen als auch für Unternehmen und andere Rechtsformen. Auch Firmen, die sich noch in Gründung befinden, werden unterstützt. Voraussetzung ist, dass die Unternehmen in Deutschland gemeldet sind.

Hier sind alle Rechtsformen, für die Sie ein FYRST-Konto öffnen können:

Gewerbetreibende

Freiberufler

Eingetragener Kaufmann (e.K.)

Unternehmergesellschaften (UG)

Gesellschaften mit beschränkter Haftung (GmbH)

Gesellschaften bürgerlichen Rechts (GbR)

GmbH & Co.KG

UG & Co.KG

Offene Handelsgesellschaften (OHG)

Kommanditgesellschaften (KG)

eingetragener Verein (e.V.)

eingetragene Genossenschaft (e.G.)

Partnergesellschaft

Gesellschaft in Gründung (i.G.)

Base vs. Complete

Grundlegend gibt es zwei Tarife: FYRST Base und FYRST Complete. Sie unterscheiden sich unter anderem in folgender Hinsicht:

Kontoführung: Freiberufler und Gewerbetreibende müssen im Base-Tarif keine Kontoführungsgebühren bezahlen. Für alle anderen Rechtsformen kostet ein Base-Konto (und jedes weitere Unterkonto) 6 € im Monat. Complete-Konten kosten (für alle Rechtsformen) jeweils 10 €.

Buchungsposten: Im Base-Tarif gibt es monatlich 50 Freiposten, im Complete-Tarif 75. Danach kosten beleglose Buchungen 0,19 € bzw. 0,08 €, beleghafte Buchungen 5 € bzw. 4 €.

Bargeldauszahlungen: Abhebungen sind an Schaltern und Geldautomaten der Postbank, bei Filialen der Deutsche Bank Gruppe, bei Mitgliedern der Cash Group und an den Kassen vieler Shell-Tankstellen kostenlos. Bei anderen Zahlungsdienstleistern liegt die Gebühr auf FYRST-Seite in der Regel bei 1 % der Auszahlungssumme, mindestens aber 5,99 €.

Bargeldeinzahlungen: Einzahlungen kosten im Base-Konto 3 € pro angefangene 5.000 €, im Complete-Konto 2,50 € pro angefangene 5.000 €.

Auslandsüberweisungen: Bei Überweisungen in anderer Währung als Euro wird eine Gebühr von mindestens 1,5 % (FYRST Base) bzw. 1,2 % (FYRST Complete) berechnet, wobei die Mindestgebühr bei 6 €, die maximale Gebühr bei 40 € liegt.

Kreditkarten: Eine Kreditkarte können Sie in beiden Tarifen dazubuchen. Die Postbank Mastercard Business ist dabei im ersten Jahr entgeltfrei und kostet danach 30 € jährlich. Die Postbank Mastercard Business Gold ist im ersten Jahr auf 40 € reduziert und kostet danach 80 € jährlich.

Darüber hinaus bietet FYRST ein spezielles Gründerkonto. Dabei handelt es sich einfach um das Complete-Geschäftskonto mit vergünstigten Konditionen. Die Kontoführung ist im ersten Jahr beispielsweise kostenlos.

Eine vollständige Tarifübersicht finden Sie hier:

| Base | Base (Juristische Personen) | Complete | |

|---|---|---|---|

| Monatlicher Effektivpreis | 0,00 € | 6,00 € | 10,00 € |

| Vertragslaufzeit (Monate) | 0 | 1 | 1 |

| Buchungen | |||

| Preis pro Buchung | 0,19 € | 0,19 € | 0,08 € |

| Buchungen inklusive | 50 | 50 | 75 |

| Abhebungen | |||

| Preis pro Abhebung (500 €) | 0,00 € | 0,00 € | 0,00 € |

| Abhebungen inklusive | unbegrenzt | unbegrenzt | unbegrenzt |

| Einzahlungen | |||

| Einzahlungen möglich | unbegrenzt | unbegrenzt | unbegrenzt |

| Preis pro Einzahlung (500 €) | 3,00 € | 3,00 € | 2,50 € |

| Einzahlungen inklusive | 0 | 0 | 0 |

| Kreditkarten | |||

| Kreditkarten inklusive | 1 | 1 | 1 |

| Kreditkarten-Anbieter | Visa | Visa | Visa |

| Features | |||

| Online Abschluss | ✓ | ✓ | ✓ |

| Deutsche Einlagensicherung | ✓ | ✓ | ✓ |

| Apple Pay | ✓ | ✓ | ✓ |

| Google Pay | ✓ | ✓ | ✓ |

| Echtzeitüberweisung | ✓ | ✓ | ✓ |

| Lastschrifteinzug | ✓ | ✓ | ✓ |

| Buchhaltungsschnittstelle | ✓ | ✓ | ✓ |

| Mögliche Unternehmensformen | Freiberufler Einzelunternehmen | GbR UG (haftungsbeschränkt) UG in Gründung GmbH GmbH in Gründung Kommanditgesellschaft (KG) OHG | Freiberufler Einzelunternehmen GbR UG (haftungsbeschränkt) UG in Gründung GmbH GmbH in Gründung Kommanditgesellschaft (KG) Aktiengesellschaft (AG) OHG Partnerschaft (PartG) Verein Genossenschaft |

Kosten bei FYRST in der Praxis

Jedes Unternehmen ist anders und die monatlichen Kosten Ihrer Kontoführung hängen auch bei FYRST von unzähligen Faktoren ab. Wie viele Transaktionen nehmen Sie vor? Bei wie vielen davon handelt es sich um Auslandsüberweisungen? Wie häufig zahlen Sie Bargeld ein?

Am Ende ergibt sich ein individuelles Nutzerprofil, das – in Verbindung mit den Konditionen Ihres Tarifs – die Kosten bestimmt. In unserem Praxistest berechnen wir deshalb die Kosten für vier konkrete Nutzungs-Szenarien:

Szenario „Klein“: wenige Buchungen, kaum Bargeldtransaktionen (z. B. Freiberufler, Kleinunternehmen)

Szenario „Groß“: viele Buchungen, wenige Abhebungen (z. B. Online-Shop)

Szenario „Cash“: viele Ein- und Auszahlungen (z. B. Einzelhändler)

Szenario „Team“: 5 Nutzer mit jeweils einer Karte

| Klein | Groß | Cash | Team | |

|---|---|---|---|---|

| Anzahl Buchungen | 50 | 1.000 | 100 | 100 |

| Bargeld-Einzahlungen | 0 | 0 | 20 | 0 |

| Bargeld-Auszahlungen | 2 | 5 | 10 | 0 |

| Team-Mitglieder & Karten | 1 | 1 | 1 | 5 |

| Kosten | 0,00 € | 84,00 € | 62,00 € | - |

Für Freiberufler und Gewerbetreibende, die ihr Kontingent an Gratis-Buchungsposten nicht überschreiten und keine Einzahlungen vornehmen, ist FYRST im Gratis-Tarif auch wirklich komplett kostenlos.

Auch in den anderen Nutzungsszenarien ist FYRST vergleichsweise erschwinglich. Bei vielen Buchungen kann es zwar nicht mit den günstigsten Anbietern aus unserem Test mithalten (Finom und N26), ist preislich aber immer noch solide. Im „Cash“-Szenario ist FYRST der günstigste Anbieter aus unserem Vergleich.

Team-Tarife, die für die gemeinsame Nutzung optimiert sind, gibt es leider nicht.

| Klein ▾ | Groß | Cash | Team | |

|---|---|---|---|---|

| Wise | 0,00 € | 27,75 € | - | - |

| N26 | 0,00 € | 6,00 € | 166,00 € | - |

| Fyrst | 0,00 € | 84,00 € | 62,00 € | - |

| Vivid | 6,90 € | 6,90 € | - | 0,00 € |

| Finom | 7,00 € | 7,00 € | - | 24,00 € |

| Kontist | 10,00 € | 39,00 € | - | - |

| bunq | 12,48 € | 141,39 € | 78,35 € | 31,53 € |

| Commerzbank | 13,90 € | 129,90 € | 91,40 € | - |

| Qonto | 21,00 € | 139,00 € | - | 64,00 € |

| Deutsche Bank | 25,40 € | 94,90 € | 80,90 € | - |

| Postbank | 28,90 € | 146,90 € | 98,90 € | - |

| Holvi | 31,75 € | 187,00 € | - | 16,50 € |

| Revolut | 38,00 € | 140,00 € | - | 28,00 € |

FYRST bietet Selbstständigen und Unternehmen ein relativ preiswertes Geschäftskonto, das sich durch das große Filialnetz und die feste, nicht volumenabhängige Einzahlungsgebühr auch für Kunden eignet, die häufig Bargeld nutzen. Für Freiberufler und Gewerbetreibende ist es unter Umständen sogar komplett kostenlos.

Insgesamt zählt FYRST damit zu den günstigsten Geschäftskonten aus unserem Vergleich, vor allem für Cash-lastige Geschäftsmodelle. Wenn Sie viele Buchungen tätigen, gibt es hingegen noch ein paar preiswertere Angebote.

Support

| Hilfezentrum & Self-Service |

| 3/5 |

| Support-Kanäle |

| 3/5 |

| Geschwindigkeit und Qualität |

| 5/7 |

| Support-Bewertung auf Review-Portalen |

| 2.5/3 |

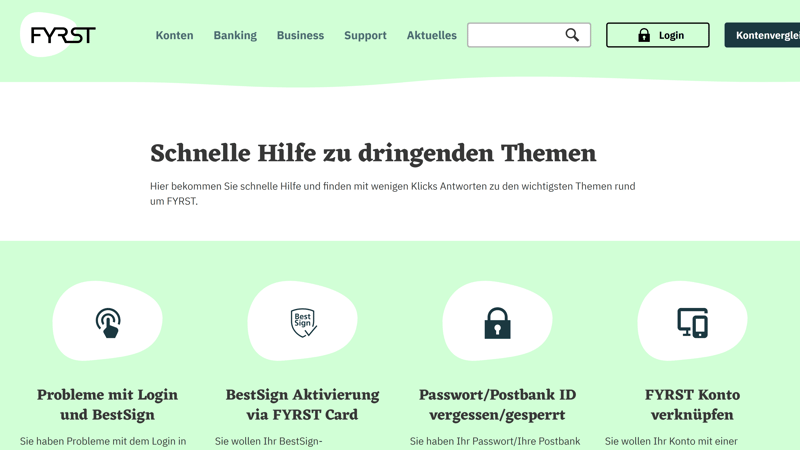

Beim Support-Bereich setzt FYRST, genau wie im Online-Banking, auf Minimalismus. Hier wäre Quantität aber wichtig – am besten in Form eines prall gefüllten, nach Kategorien sortierten Tutorial-Katalogs. Stattdessen müssen Sie sich mit einigen wenigen Hilfeartikeln und einem FAQ-Bereich mit kurzen Antworten zu einigen wichtigen Fragen begnügen.

Eine Suchfunktion gibt es zwar, die ist aber nicht speziell an den Support-Bereich, sondern die gesamte FYRST-Website gebunden.

Glücklicherweise ist die Tarifstruktur nicht allzu kompliziert. Dennoch könnte FYRST die abgedeckten Funktionen und Konditionen noch etwas transparenter kommunizieren.

Der Support-Bereich von FYRST.

Beim Direktsupport scheint FYRST seit unserem letzten Test etwas aufgestockt zu haben. Mittlerweile gibt es zwei Kontaktwege: per E-Mail/ Kontaktformular (direkt im Online-Banking) und telefonisch.

Auf unsere E-Mail kam bereits nach weniger als fünf Minuten eine freundliche Antwort, die unsere Frage aber nur halb beantwortete. Nach einer weiteren Nachfrage war immerhin alles geklärt. Am Telefon mussten wir zehn Minuten warten, bis jemand am Hörer war. Das ist ebenfalls noch vertretbar, auch wenn es per E-Mail schneller ging.

In den Review-Portalen überwiegen mittlerweile die positiven Stimmen zum Support. Besonders auf Trustpilot loben viele Kunden den schnellen, freundlichen und kompetenten Kundenservice.

FYRST hat zugehört und seinen Support merklich verbessert. Mittlerweile erreichen Sie das FYRST-Team sowohl telefonisch als auch via E-Mail. Uns wurde schnell geholfen – und auch in den Review-Portalen ist der Tenor heute positiv. Beim Kundenservice kann sich FYRST somit positiv von anderen Digital- und Neobanken abgrenzen.

Fazit

FYRST verspricht eine einzigartige Mischung aus Filialbank und FinTech. In mancher Hinsicht geht das Versprechen auf: Überweisungen und andere Banking-Funktionen sind im minimalistischen Online-Interface ein Kinderspiel, Bargeldaus- und -einzahlungen sind durch das große Filialnetz im Gegensatz zu vielen anderen Online-Banken einfach.

Auch preislich kann FYRST überzeugen, denn günstige Kontogebühren, Gratis-Kontingente, kostenlose Abhebungen und volumenunabhängige Einzahlungen machen FYRST in den meisten Nutzungsszenarien vergleichsweise günstig. Dazu kommt ein solider Support, der telefonisch und via E-Mail schnelle Antworten liefert.

Der Balanceakt zwischen Tradition und Moderne gelingt aber nicht immer. Bei der Kontoverwaltung herrscht teils noch die Rigidität einer klassischen Filialbank: Praktische Sparfunktionen oder integrierte Geldtöpfe gibt es nicht, für Rücklagen (wie Steuergelder) müssen Sie ein kostenpflichtiges Unterkonto dazu bestellen.

Es gibt also noch Raum für Verbesserungen. Günstig und benutzerfreundlich ist die Lösung aber allemal, und das dürfte für viele Kunden ausschlaggebend sein.

FYRST Erfahrungen

In den Bewertungsportalen gibt es Lob und Kritik, wobei letztere aktuell zu überwiegen scheint. Auf folgendes Feedback stießen wir häufiger:

Gute Support-Erfahrungen

Viele Nutzer berichten von guten Erfahrungen mit dem Support und Kundenberatern, die sich wirklich Mühe gaben, Probleme zu beheben.Gutes Preis-Leistungs-Verhältnis

Einige Nutzer loben den günstigen Preis von FYRST und sind mit dem Preis-Leistungs-Verhältnis zufrieden.

Login-Probleme

Einige Nutzer berichten von Problemen beim Login, beispielsweise durch Wartungsarbeiten, IT-Umstellungen oder Bugs.Keine Kündigungen möglich

Mehrere Kunden kritisieren FYRSTs Umgang mit Kündigungen: So sei auch nach wiederholten Kündigungsversuchen das Konto nicht geschlossen worden, was weitere Gebühren verursachte.

Alternativen

Sie arbeiten freiberuflich, können auf Bargeldeinzahlungen verzichten und suchen eine noch günstigere Online-Bank mit kostenlosen Unterkonten? Dann ist N26 einen Blick wert. Hier sind Einzahlungen zwar recht teuer, dafür sind SEPA-Transaktionen kostenlos.

Weitere Alternativen zu FYRST finden Sie hier:

Häufige Fragen & Antworten

FYRST ist eine Digitalbank der DB Privat- und Firmenkundenbank. Sie zählt also zur gleichen Familie wie die Postbank und die Deutsche Bank.

Ja, Sie können in beiden FYRST-Tarifen eine Kreditkarte dazu bestellen. Sie haben zwei Optionen: Die Postbank Mastercard Business ist im ersten Jahr kostenlos und kostet danach 30 € jährlich, die Postbank Mastercard Business Gold ist im ersten Jahr auf 40 € reduziert und kostet danach 80 € jährlich.

FYRST unterstützt natürliche Personen (Freiberufler, Gewerbetreibende) und alle gängigen Unternehmensformen, inklusive e.K., UG, GmbH, GbR, GmbH & Co., OHG, KG, e. V., e.G. und Partnergesellschaft. Auch Unternehmen in Gründung werden unterstützt.

Ja, die Bargeldabhebung ist bei der Postbank, bei Filialen der Deutsche Bank Gruppe, bei Zahlungsdienstleistern der Cash Group und an den Kassen vieler Shell-Tankstellen kostenlos.

Ja, die Bargeldeinzahlung ist in Filialen der Postbank möglich. Sie kostet im Base-Konto 3 € pro angefangene 5.000 €, im Complete-Konto 2,50 € pro angefangene 5.000 €.

Ja, Auslandsüberweisungen in Fremdwährungen und außerhalb des SEPA-Raums sind bei FYRST möglich.