Geschäftskonto-Pflicht: Brauche ich ein Geschäftskonto?

Wer selbstständig arbeitet oder ein Unternehmen gründet, hat plötzlich viele Pflichten. Dazu gehören eine penible Buchführung und ein ordnungsgemäßes Finanzmanagement. Ein Geschäftskonto kann diese Aufgaben wesentlich erleichtern – doch ist es wirklich Pflicht? Nicht in jedem Fall.

Wir verraten, wer unbedingt ein Geschäftskonto benötigt und wer – zumindest theoretisch – darauf verzichten kann. Außerdem erklären wir, warum sich ein Geschäftskonto unabhängig von der gesetzlichen Verpflichtung für Selbstständige lohnt und welche Anbieter besonders empfehlenswert sind.

Wann ist ein Geschäftskonto Pflicht?

Ein Geschäftskonto ist in Deutschland nicht pauschal gesetzlich verpflichtend. Ob Sie eins benötigen oder nicht, hängt von der Rechtsform Ihres Unternehmens bzw. Ihrer Selbstständigkeit ab.

Diese Rechtsformen erfordern ein Geschäftskonto

Die Führung eines Geschäftskontos ist nur für Kapitalgesellschaften Pflicht. Dazu zählen beispielsweise folgende Rechtsformen:

Die Geschäftskonto-Pflicht ergibt sich aus der Notwendigkeit, bei Kapitalgesellschaften gemäß § 7 Abs. 2 S. 2 GmbHG ein Stammkapital einzuzahlen und zu verwalten. Für die Gründung einer GmbH muss beispielsweise ein Stammkapital von mindestens 25.000 € eingezahlt werden.

Rechtlich vorgeschrieben ist ein Geschäftskonto also nur für Kapitalgesellschaften – für andere Rechtsformen ist es freiwillig. Das bedeutet, dass Selbstständige und Freelancer nicht dazu verpflichtet sind, ein Geschäftskonto zu eröffnen. Auch für Personengesellschaften wie Kreditgesellschaften (KG), Offene Handelsgesellschaften (OHG) und Gesellschaften bürgerlichen Rechts (GbR) gibt es keine Pflicht.

Die rechtliche Seite ist aber nur ein Aspekt. Ein Geschäftskonto ist auch dann eine gute Idee, wenn es keine Pflicht ist.

Darum ist ein Geschäftskonto lohnenswert

Ein Geschäftskonto macht die Unternehmensführung deutlich einfacher, weil es die Buchführung und das allgemeine Management geschäftlicher Finanzen erleichtert. Ungeachtet der rechtlichen Verpflichtung ergeben sich für Selbstständige und Unternehmen fast nur Vorteile. Folgende zum Beispiel:

Bessere Übersicht der geschäftlichen Finanzen

Ein Geschäftskonto sorgt dafür, dass private und geschäftliche Ausgaben strikt voneinander getrennt sind. So erhalten Sie einen besseren Überblick über Ihre geschäftlichen Finanzen und können diese effizienter verwalten.Erleichterung von Buchführung und Steuerpflichten

Eine klare Trennung von privaten und geschäftlichen Finanzen erleichtert nicht nur die Buchführung, sondern auch die Vorbereitung der Steuererklärung. Sie können jeder Buchung einen Beleg oder eine Rechnung zuweisen und integrierte Schnittstellen nutzen, um Ihr Geschäftskonto mit Buchhaltungsprogrammen wie Lexware Office oder sevdesk zu verbinden.Professionelles Auftreten

Gegenüber Kunden und Geschäftspartnern kann es professioneller wirken, wenn Rechnungen von einem Geschäftskonto und nicht von einem Privatkonto beglichen werden.Zusätzliche Funktionen

Viele Banken bieten als Teil ihrer Geschäftskonto-Lösungen zusätzliche Funktionen und Vorteile an, die speziell auf die Bedürfnisse von Unternehmern und Selbstständigen zugeschnitten sind. Manche berechnen beispielsweise Steuerrücklagen automatisch und ziehen sie von eingehenden Zahlungen ab. Denkbar sind auch spezielle Kreditkarten, Finanzierungsangebote oder Rechnungs- und Buchhaltungs-Features.

Ein Geschäftskonto bietet also viele Vorteile – doch welches passt zu Ihren Anforderungen?

Die besten Geschäftskonten: 4 Anbieter für unterschiedliche Zielgruppen

Wir haben 13 Geschäftskonto-Lösungen getestet, um Ihnen bei der Auswahl Ihres Firmenkontos zu helfen. Dabei haben wir sowohl klassische Filialbanken als auch Digitalbanken und Fintech-Anbieter berücksichtigt. Hier sind unsere vier besten Anbieter für unterschiedliche Bedürfnisse:

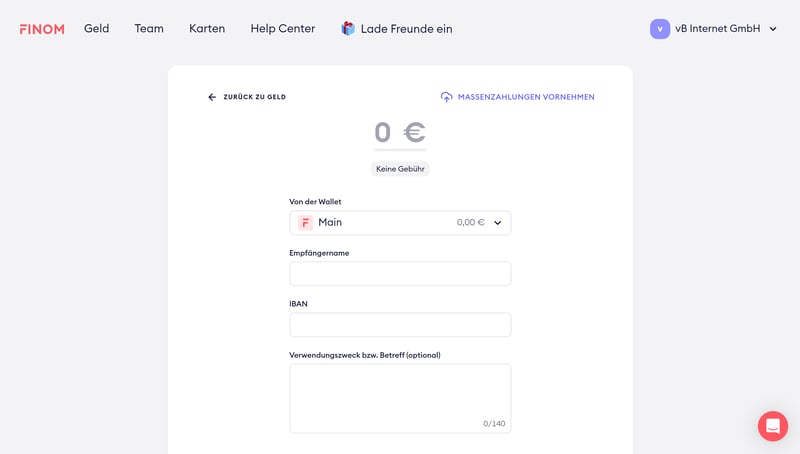

Finom: Smarte Finanzlösung für Selbstständige und Teams

Finom ist eine niederländische Digitalbank, die sich auf Geschäftskonten für Gründe rund kleine Unternehmen spezialisiert hat. Die Plattform kombiniert klassische Bankfunktionen, Buchhaltung und Finanzmanagement in einer intuitiven All-in-One-Lösung, die vor allem für mobiles Banking ausgelegt ist.

Was gefällt uns an Finom?

Finom ist angenehm zu bedienen: Die Benutzeroberfläche ist Neobank-typisch schlank, logisch aufgebaut und generell intuitiv – besonders am Smartphone. Die wichtigsten Funktionen sind sofort griffbereit, Zusatzfeatures wie Rechnungsstellung und Dokumentenverwaltung fügen sich nahtlos in die Banking-Oberfläche ein.

Finom unterstützt bis zu 15 Unterkonten, genannt „Wallets“, mit eigener IBAN. Damit können Sie Einnahmen und Ausgaben gut strukturieren – zum Beispiel nach Projekten, Kunden oder Teams. Die Bedürfnisse von Teams hat Finom grundsätzlich im Blick: Sie können Ihre Kollegen zum Account einladen und individuelle Zugriffsrechte an Ihre Teammitglieder vergeben, um __ gemeinsam zu

Finom belegt den ersten Platz in unserem Geschäftskonto-Vergleich.

Dazu kommt ein solides Preis-Leistungs-Verhältnis. Schon im günstigen „Start“-Tarif erhalten Sie ausreichend kostenlose SEPA-Überweisungen, und für Freelancer gibt es sogar einen Gratis-Tarif (mit kostenpflichtigen Überweisungen).

Positiv fällt auch der Support auf: Während wir bei vielen Banken Probleme hatten, jemanden zu erreichen, punktete Finom mit zügigen Antworten – per Chat, WhatsApp oder E-Mail.

Was sind Vor- und Nachteile von Finom?

Moderne App und Web-Oberfläche

Die Finom-App ermöglicht schnellen Zugriff auf alle Finanzfunktionen und punktet mit einem übersichtlichen, modernen Design.Bis zu 15 Unterkonten mit eigener IBAN

Je nach Tarif werden bis zu 15 separate Unterkonten („Wallets“) unterstützt. Jedes erhält eine eigene IBAN und lässt sich unabhängig vom Hauptkonto nutzen.Rechnungsstellung und Buchhaltung inklusive

Dank integrierter Tools für Rechnungen und Buchhaltung behalten Sie Zahlungen, Dokumente und Finanzen zentral im Blick.Funktionen für Teams

Sie können Mitarbeitende einladen und individuelle Zugriffsrechte vergeben, um Ihre

Keine Bargeldeinzahlungen möglich

Es gibt aktuell keine Möglichkeit, Bargeld auf ein Finom-Geschäftskonto einzuzahlen.Nur Debitkarten, keine Kredit- oder Dispokonten

Finom bietet ausschließlich Debitkarten. Kreditkarten oder ein Kontokorrentkredit (Dispo) sind nicht verfügbar.Keine klassische Einlagensicherung

Als E-Geld-Institut verwahrt Finom Kundengelder getrennt vom Unternehmensvermögen auf europäischen Treuhandkonten. Das Geld ist rechtlich abgesichert, aber nicht durch die deutsche gesetzliche Einlagensicherung.Unübersichtliche Tarifstruktur mit möglichen Zusatzkosten

Die Preisgestaltung ist konfus und teilweise schwer nachvollziehbar. Einige Gebühren – etwa für inaktive Karten oder bestimmte Überweisungen – sind nicht direkt ersichtlich.

Finom passt gut zu Freelancern, Selbstständigen und kleinen Unternehmen, die ihre Finanzen digital und möglichst kostengünstig organisieren möchten. Auch für kleine Teams, die Finanzaufgaben gemeinsam stemmen möchten, ist Finom dank der flexiblen Nutzerverwaltung eine interessante Option.

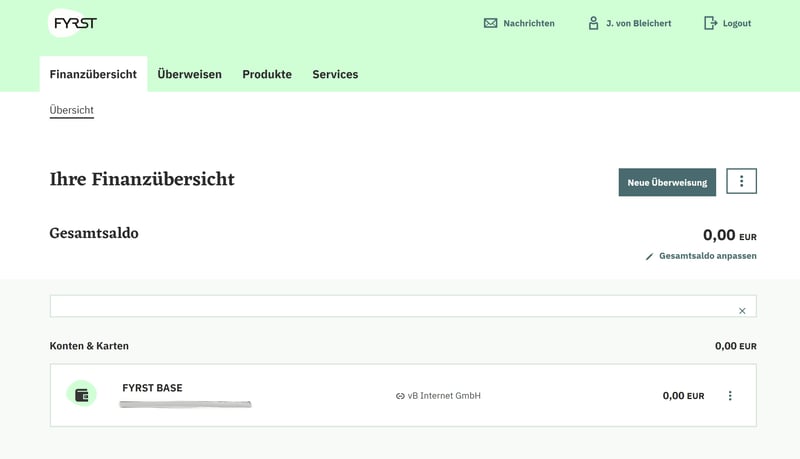

FYRST: FinTech trifft Filialbank-Infrastruktur

Sie schätzen die benutzerfreundlichen Oberflächen der neuen Generation an Digitalbanken, wollen aber nicht auf bewährte Bankstrukturen verzichten? Dann ist FYRST einen Blick wert. Die Digitalbank für Selbstständige gehört zur Deutsche Bank AG, kombiniert also das beste aus zwei Welten: die solide Infrastruktur einer etablierten Bank und die einfache Bedienung eines FinTechs.

Was gefällt uns an FYRST?

Die Kombination von FinTech und Traditionsbank geht unserer Meinung nach auf: FYRST fühlt sich an wie eine typische Digitalbank und ist dementsprechend flott und intuitiv. Gleichzeitig können Sie problemlos Bargeld einzahlen, Geld per Lastschrift direkt bei Kunden einziehen und Kreditkarten beantragen – alles Funktionen, auf die Sie bei vielen Neobanken bisher verzichten müssen.

FYRST ist eine Digitalbank-Tochter der Deutsche Bank AG.

Zudem überzeugt FYRST auch preislich: Dank der relativ niedrigen Kontogebühren, soliden Gratis-Kontingenten und kostenlosen Abhebungen ist FYRST in den meisten Nutzungsszenarien recht günstig.

Was sind Vor- und Nachteile von FYRST?

Moderne, intuitive Oberfläche

Trotz Traditionsbank im Rücken: Die App und das Online-Banking sind angenehm schlank und so benutzerfreundlich, wie man das von einer Digitalbank erwartet.Viele Banking-Funktionen

FYRST unterstützt auch Funktionen, die bei Neobanken noch nicht die Norm sind – z. B. Überweisungen in Fremdwährungen oder Lastschrifteinzüge.Bargeld ist kein Problem

Durch die Anbindung an Postbank, Deutsche Bank und Cash Group sind Ein- und Auszahlungen flächendeckend möglich.Kreditkarten und Kreditlinie inklusive

In jedem Tarif können Sie eine Kreditkarte beantragen und auf Wunsch auch einen Kontokorrentkredit nutzen.

Kostenpflichtige Unterkonten

Bei FYRST kosten Unterkonten grundsätzlich extra. Die meisten Digitalbanken sind hier deutlich großzügiger.Keine Extras wie Buchhaltung oder Budgetplanung

FYRST belässt es beim klassischen Banking. Extras wie Rechnungs-, Budget- oder Ausgabenmanagement-Funktionen sind nicht dabei.Nicht für Teams gemacht

Teamfunktionen fehlen komplett: Es gibt keine Nutzerverwaltung und keine Rollenverteilung – das Konto bleibt auf eine Person beschränkt.

FYRST eignet sich besonders für Selbstständige, Freiberufler und kleine Unternehmen, die die Flexibilität eines Online-Kontos mit der Verlässlichkeit einer klassischen Bank verbinden möchten. Wer bei anderen FinTechs Funktionen wie Bargeldeinzahlungen, Lastschrifteinzug oder Fremdwährungsüberweisungen vermisst, findet in FYRST eine benutzerfreundliche Alternative.

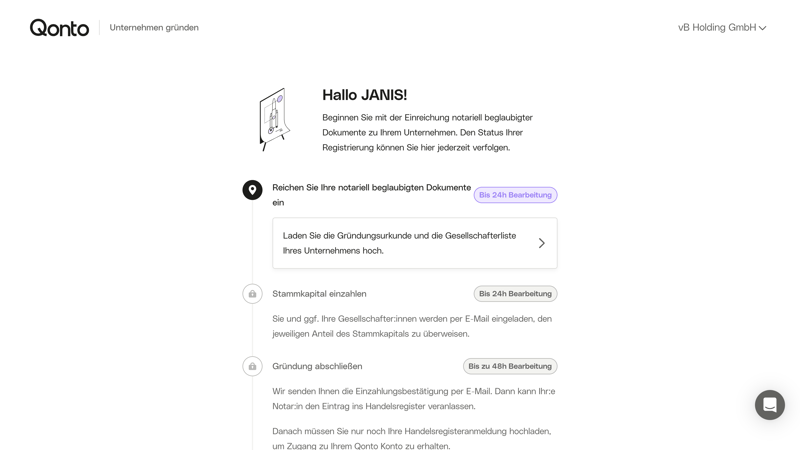

Qonto: Unser Testsieger für wachsende Unternehmen

Qonto*, ein französisches Finanzmanagement-Tool für Selbstständige und KMUs, ist in Deutschland vor allem seit der Übernahme von Penta bekannt. Als Zahlungsinstitut unter der Aufsicht der Banque de France bietet Qonto ein breites Spektrum an Dienstleistungen an, von klassischen Bankdienstleistungen bis hin zu Funktionen für Rechnungsstellung und Buchhaltung.

Was gefällt uns an Qonto?

Qonto überzeugt mit einer intuitiven Bedienung und umfangreichen Zahlungsfunktionen wie SEPA-Echtzeitüberweisungen, Lastschriften und Überweisungen in Fremdwährungen, die nicht jede Online-Bank bietet.

Dazu kommen einige praktische Extras wie Ausgabenmanagement und Buchhaltung. Auch der Support, sowohl per Telefon als auch via E-Mail, machte in unserem Test eine gute Figur.

Qonto hat einen transparenten Prozess für Unternehmensgründungen.

Was sind Vor- und Nachteile von Qonto?

Viele Funktionen

Qonto bietet viele Banking-Features, die von anderen Online-Banken vernachlässigt werden (inklusive Überweisungen in Fremdwährungen und Lastschriftverfahren), sowie ein paar praktische Extras, beispielsweise Rechnungs- und Buchhaltungsfunktionen.Einfacher Prozess für Neugründungen

Qonto hebt sich mit einem transparenten und gut strukturierten Prozess für Unternehmensgründungen von der Konkurrenz ab.Bis zu 25 Unterkonten

Je nach Tarif sind bis zu 25 Unterkonten mit eigenen IBANs integriert.

Teurer als andere Online-Banken

Qonto ist deutlich teurer als andere Banken und Fintech-Lösungen, was an vergleichsweise hohen Grund- und Transaktionsgebühren liegt.Keine Bargeldeinzahlung

Bisher gibt es keine Möglichkeit, Bargeld auf ein Qonto-Konto einzuzahlen.Registrierung nicht 100 % digital

Je nachdem, welche Rechtsform Sie nutzen, müssen Sie bei der Registrierung vielleicht noch manuelle Formulare ausfüllen. Hier sollten Digitalbanken mittlerweile weiter sein.

Qonto eignet sich für kleine Unternehmen, die bereit sind, für guten Service etwas mehr zu bezahlen. Der benutzerfreundliche und transparente Prozess für Unternehmensgründungen macht Qonto besonders für Gründer interessant.

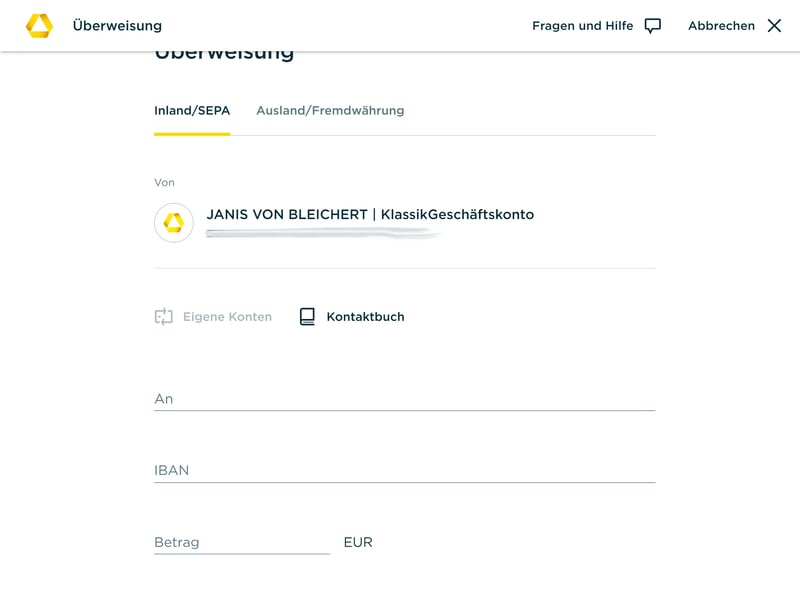

Commerzbank: Die beste Filialbank aus unserem Test

Die Commerzbank* gehört mit einer Bilanzsumme von 497 Milliarden Euro zu den führenden Banken in Deutschland. Sie ist Teil der Cash Group, einem bundesweiten Geldautomatenverbund, zu dem auch die Deutsche Bank, die Postbank und die HypoVereinsbank gehören.

Was gefällt uns am Geschäftskonto der Commerzbank?

Filialbanken bringen im Wettbewerb mit den Fintech-Unternehmen natürlich ihre eigenen Vorzüge ein, darunter ihr etabliertes Filialnetz. Die Commerzbank hat es dabei geschafft, traditionelle Banking-Dienstleistungen und moderne Digitalangebote recht erfolgreich zu verbinden.

Die Einrichtung des Geschäftskontos erfolgt schnell und einfach; Ein- und Auszahlungen sind deutschlandweit unkompliziert möglich. Dazu kommen weitaus umfangreichere Finanz- und Banking-Features als bei der digitalen Konkurrenz.

Die Commerzbank ist die einzige Filialbank in unserer Top 3.

Was sind Vor- und Nachteile der Commerzbank?

400 Filialen und 6.000 Geldautomaten

Als Kunde der Commerzbank profitieren Sie vom umfangreichen Filialnetz der Bank und können Geldautomaten der Cash Group nutzen.Großes Angebot an Banking-Funktionen

Im Vergleich zur Online-Konkurrenz bietet die Commerzbank eine breitere Palette an Finanz- und Banking-Funktionen, darunter auch Auslandsüberweisungen und den Lastschrifteinzug bei Kunden.Benutzerfreundliches Online-Banking

Die Commerzbank liefert einen soliden digitalen Auftritt und überzeugt mit einem intuitiven Online-Portal.

Schrumpfendes Filialnetz

Vor einigen Jahren hatte die Commerzbank noch über 800 Filialen, heute sind es nur noch 450.Hohe Kosten

Das Geschäftskonto der Commerzbank ist vergleichsweise teuer. Das liegt unter anderem daran, dass Ein- und Auszahlungen immer kostenpflichtig sind, ein Gratis-Kontingent gibt es nicht.Enttäuschender Kundensupport

Viele Kunden berichten von langen Wartezeiten beim Support – und uns erging es genauso.

Ein Geschäftskonto bei der Commerzbank ist für Kunden interessant, die ein klassisches Geschäftskonto bei einer renommierten Filialbank suchen. Es vereint ein breites Spektrum an Banking-Funktionen mit einem soliden Filial- und Automatennetz sowie einer modernen Online-Banking-Oberfläche. Erstklassigen Kundenservice sollten Sie aber nicht erwarten.

Alternativen

Das ideale Geschäftskonto für Ihre Bedürfnisse war in unserer Auswahl nicht dabei? Vielleicht befindet es sich ja unter den restlichen, von uns getesteten Anbietern. Hier finden Sie das EXPERTE.de-Gesamtranking mit Links zu unseren umfangreichen Testberichten:

Fazit

In Deutschland ist ein Geschäftskonto nicht grundsätzlich gesetzlich vorgeschrieben. Pflicht ist es nur für Kapitalgesellschaften wie GmbHs, UGs, AGs oder eGs, die ein Konto für die Einzahlung und Verwaltung ihres Stammkapitals benötigen.

Selbstständige, Freelancer und Personengesellschaften wie GbRs, OHGs oder KGs sind rechtlich nicht dazu verpflichtet, ein Geschäftskonto zu führen – dürfen also theoretisch auch ihr privates Konto für geschäftliche Zwecke verwenden.

In der Praxis ist ein separates Geschäftskonto jedoch in fast allen Fällen empfehlenswert. Es sorgt für eine klare Trennung zwischen privaten und geschäftlichen Finanzen, erleichtert die Buchhaltung und macht die Kommunikation mit dem Finanzamt deutlich einfacher.

Welches Geschäftskonto das Richtige für Sie ist, hängt von Ihren individuellen Anforderungen ab. Es gibt günstige Neobanken wie Finom und FYRST, umfangreichere All-in-One-Plattformen wie Qonto oder klassische Filialbanken wie die Commerzbank. Ausführliche Rezensionen zu 13 Anbietern finden Sie im großen Geschäftskonto-Vergleich von EXPERTE.de.

Häufig gestellte Fragen

In Deutschland gibt es keine pauschale Pflicht, die das Führen eines Geschäftskontos vorschreibt. Kapitalgesellschaften wie GmbHs oder UGs benötigen aber aufgrund der Notwendigkeit, Stammkapital zu verwalten, zwingend ein Geschäftskonto. Für Freiberufler und Einzelunternehmen, sowie für Personengesellschaften (z. B. KGs, OHGs) ist es nicht notwendig, aber trotzdem empfehlenswert.

Ob Kleinunternehmer ein Geschäftskonto benötigen, hängt von ihrer Rechtsform ab. Wenn es sich beispielsweise um ein Kleinunternehmen in Form einer GmbH oder UG handelt, wird ein Geschäftskonto benötigt – bei Kleinunternehmen in Form von Freelancern oder Selbstständigen hingegen nicht.

Wenn Sie nicht zum Führen eines Geschäftskontos verpflichtet sind, also beispielsweise als Freiberufler arbeiten, können Sie auch ein normales Girokonto als Geschäftskonto nutzen. Allerdings sollten Sie sich vergewissern, dass Ihre Bank dies auch toleriert – denn bei manchen Banken ist die gewerbliche Nutzung von Privatkonten laut AGBs nicht vorsehen.

Wie viel ein Geschäftskonto kostet, ist von den Konditionen der Bank und der individuellen Nutzung, insbesondere von der Zahl der Buchungen und Bargeldtransaktionen, abhängig. Bei wenigen Transaktionen sollten Sie durchschnittlich mit ca. 10 bis 20 € im Monat rechnen. Bei einer großen Zahl an Buchungen liegen die monatlichen Kosten in der Praxis bei ca. 100 - 130 €. Bei manchen Anbietern sind Geschäftskonten unter gewissen Umständen sogar komplett kostenlos, beispielsweise bei N26 oder FYRST.