Revolut Business Test: Revolutionäres Geschäftskonto - oder nur heiße Luft?

Klassische Bankkonten sind für die Bedürfnisse international agierender Unternehmen nicht ausgelegt. Wer häufig Geld in unterschiedlichen Währungen erhält oder versendet, bezahlt mit hohen Gebühren. Hier kommt Revolut ins Spiel.

Revolut bietet ein Multi-Währungs-Geschäftskonto, das grenzenlose Überweisungen und weltweite Zahlungen ermöglicht. Wir haben es genauer unter die Lupe genommen.

Revolut* ist ein Fintech-Unternehmen aus London, das 2015 gegründet wurde. Seine Mission: die weltweite Verwaltung von Geld in unterschiedlichen Währungen fairer und reibungsloser gestalten.

Mittlerweile hat sich Revolut zu einer umfassenden digitalen Bankplattform entwickelt, die eine Vielzahl von Finanzdienstleistungen anbietet, darunter gebührenfreie Auslandszahlungen, Kryptowährungshandel, Budgetierungstools und sogar Versicherungen.

Im Gegensatz zu anderen Fintechs, z. B. Wise, hat Revolut eine eigene, spezialisierte Banklizenz, ausgestellt von der litauischen Bankenaufsicht. Als Neobank kann Revolut somit auch Kredite vergeben und andere Banking-Services bieten.

Mit Revolut Business hat Revolut auch ein Multi-Währungs-Geschäftskonto im Angebot, das sich vor allem an international tätige Unternehmen richtet. Wir haben es getestet und verraten, ob es wirklich revolutionär gut ist – oder Sie sich besser nach einer Alternative umsehen sollten.

Testbericht

Schnelle Kontoeröffnung

Die Kontoeröffnung ist 100 % digital und dauert nur wenige Minuten.Multi-Währungs-Konto

Bei Revolut können Sie Geld in verschiedenen Währungen halten, senden und empfangen, was internationale Transaktionen erleichtert.Viele Funktionen

Rechnungen, Ausgabenplanung und sogar Kryptohandel: Revolut bietet neben den klassischen Banking-Funktionen eine Vielzahl an Extras.Integrationen und API-Nutzung

Revolut bietet viele Integrationen und lässt sich per API auch in andere Online-Dienste einbinden.

Oberfläche etwas überladen

Das Interface ist flott und modern, aber etwas überladen und nicht so intuitiv wie die Online-Banking-Oberflächen anderer Neobanken.Keine Bargeldeinzahlungen

Bei Revolut gibt es keine Möglichkeit, Bargeld oder Schecks einzuzahlen.Höhere Kosten

Durch die vergleichsweise hohen Grundgebühren und begrenzte Gratis-Kontingente kann Revolut – je nach Nutzung – schnell teuer werden.Eingeschränkter Kundenservice

Der Support ist (besonders für deutschsprachige Kunden) unzuverlässig, und die Antworten sind nicht immer zufriedenstellend.

Kontoeröffnung & Bedienung

| Kontoeröffnung |

| 4/5 |

| Web Interface |

| 6/10 |

| Smartphone App |

| 7/10 |

Für die Registrierung Ihres Revolut-Geschäftskontos sollten Sie etwa zehn Minuten einplanen. Die Einrichtung ist logisch strukturiert und komplett digital.

Zunächst müssen Sie grundlegende Informationen zum Standort und der Rechtsform Ihres Unternehmens eingeben, ehe Sie Ihren Account mit Ihrer E-Mail-Adresse und einem Passwort eröffnen.

Ein Revolut-Konto ist schnell angelegt.

Im Anschluss müssen Sie noch die Legitimität Ihres Unternehmens und die Art Ihrer Geschäftstätigkeit nachweisen. Die erforderlichen Dokumente hängen von der Geschäftsform ab, umfassen aber beispielsweise:

eine Unternehmensbeschreibung

einen Link zu einer Website oder einem Online-Shop

eine Rechnung im Namen des Unternehmens

einen Vertrag mit einem Kunden

eine Lieferantenvereinbarung

Wenn Sie ausreichend Informationen über Ihr Unternehmen liefern können, müssen Sie sich nicht mehr lange gedulden. Revolut behauptet, die meisten Bewerbungen innerhalb von drei Stunden zu bearbeiten, was bei uns auch der Fall war. Es könnte aber bis zu 24 Stunden dauern.

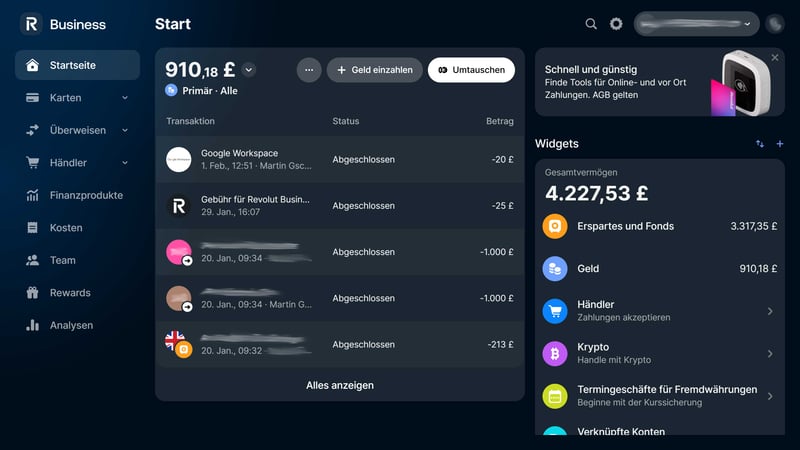

Revolut Interface: Sauber und modern

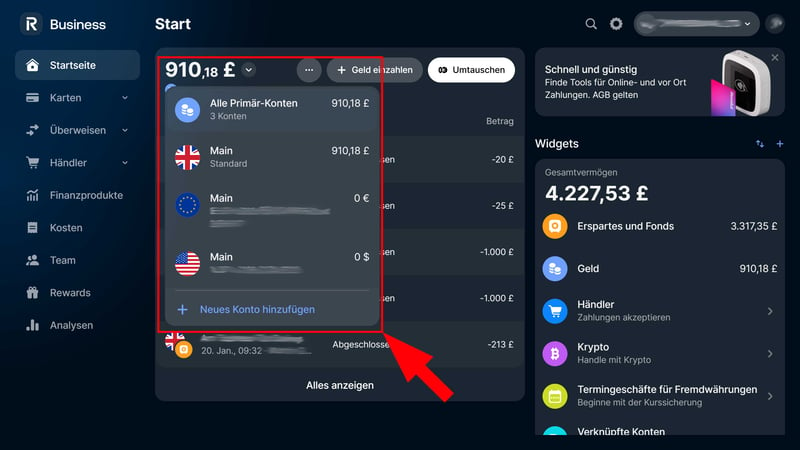

Die Online-Banking-Oberfläche von Revolut ist auf den ersten Blick sauber und modern. Die Startseite ist in drei Spalten unterteilt: Im Hauptmenü links wechseln Sie zwischen den Funktionen, in der Mitte sehen Sie Ihre Konten und Transaktionen, den rechten Abschnitt können Sie mit Widgets personalisieren.

Oben rechts finden Sie Einstellungen, Kontoinformationen und eine Suchfunktion, mit der Sie schnell zu bestimmten Bereichen und Funktionen springen können.

Das Online-Banking-Interface von Revolut.

Revolut hat ziemlich viele Funktionen, die im Hauptmenü in Gruppen eingeteilt sind. Die Kategorien, darunter „Karten“, „Team“, „Überweisungen“, „Händler“, „Ausgaben“ und „Rechnungen“, sind überwiegend selbsterklärend.

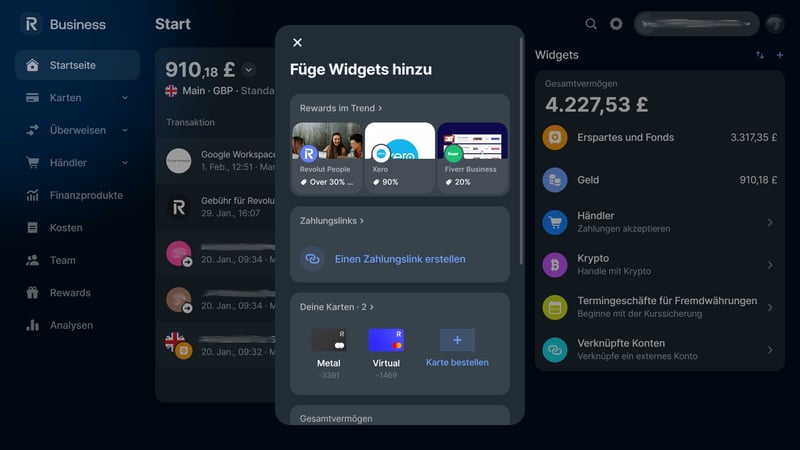

Die Möglichkeit der Personalisierung ist nett, doch die Auswahl an Widgets ist ziemlich begrenzt. Neben dem „Gesamtvermögen“-Widget, das alle Ihre Gelder und Investitionen in einer Liste zeigt, gibt es Widgets für Zahlungslinks, Karten, Rechnungen und Rewards, also ausgewählte Rabatte für Revolut-Kunden. Die meisten Funktionen würden Sie auch über das Hauptmenü schnell erreichen.

Personalisieren Sie Ihre Startseite mit Widgets.

Viele Funktionen, überladene Oberfläche

Grundsätzlich sind alle wichtigen Banking-Funktionen von der Startseite aus nur wenige Klicks entfernt. Allerdings ist das Interface ziemlich vollgepackt und nicht so selbsterklärend wie die minimalistischen Online-Banking-Oberflächen anderer Neobanken.

Schon das Hauptmenü enthält einige Schaltflächen, die nicht für alle Nutzer relevant sind – beispielsweise den „Händler“-Bereich für Bestellungen und Verkäufe. Auf die ständige Einblendung von Rewards – im Grunde genommen Werbung – könnten wir zudem gut verzichten, genauso wie auf den Krypto-Bereich.

Auch die Verwaltung von Sparkonten ist nicht ideal: Sie können zwar unkompliziert mehrere Währungskonten führen, zwischen ihnen wechseln und Geld umtauschen (mehr dazu im nächsten Kapitel), doch Sparkonten sind weniger nahtlos eingebunden.

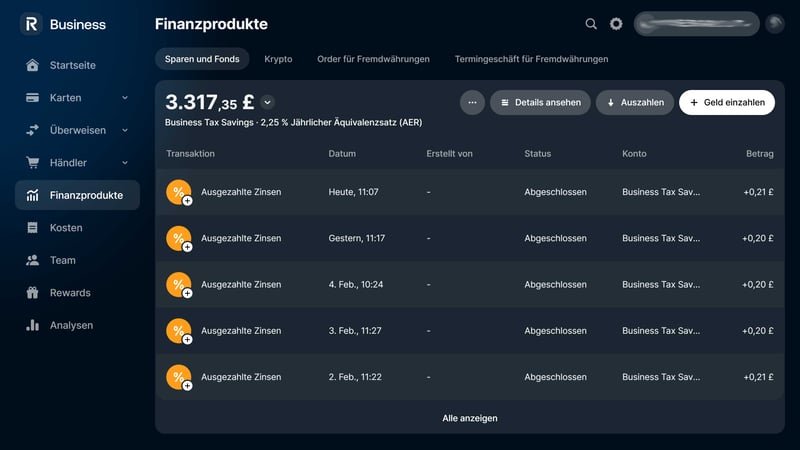

Sie wurden in den Bereich „Finanzprodukte“ ausgelagert, wo Sie Unterkonten für Ersparnisse zu unterschiedlichen Konditionen eröffnen können. Bei Banken, die Spartöpfe direkt in den integrieren, ist die Verwaltung der Ersparnisse etwas intuitiver.

Sie können Sparkonten für Ersparnisse anlegen.

Ebenfalls nervig: Zinsen werden täglich ausgezahlt, nicht etwa einmal im Monat. Dadurch entstehen jeden Tag Transaktionen im Sparkonto, was es etwas unübersichtlich macht (insbesondere, wenn man die Buchungen manuell nachverfolgen muss).

Revolut am Smartphone: Logisch angepasst

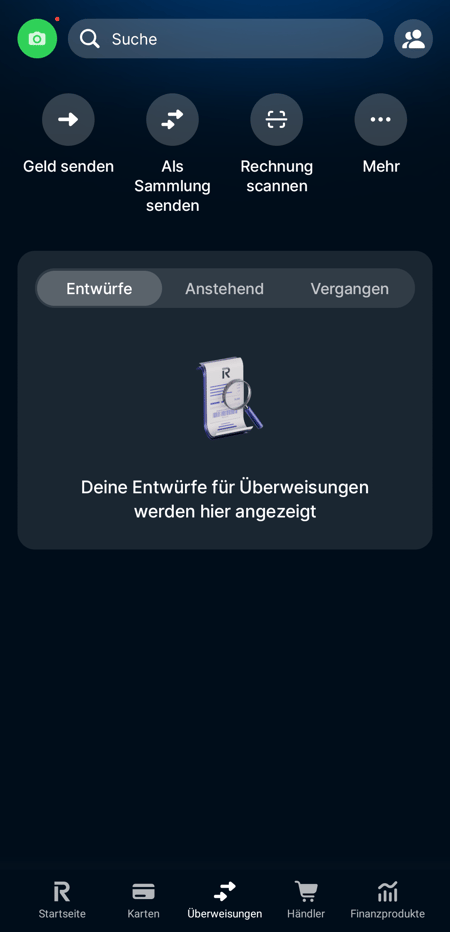

Revolut Smartphone-App ist vom Design her an die Desktop-Oberfläche angelehnt, aber sinnvoll an die mobile Bedienung angepasst. Sie bietet – mit wenigen Ausnahmen – alle Funktionen, die auch im Web verfügbar sind.

Auf der Startseite können Sie per Swipe zwischen Ihren Währungskonten wechseln und über Quick Action-Buttons Geld einzahlen und umtauschen. Im Hauptmenü finden Sie (neben der Startseite) die Punkte „Karten“, „Überweisungen“, „Händler“ und „Finanzprodukte“.

Die Smartphone-App von Revolut kann fast alles, was auch die Web-Oberfläche kann.

Somit ist die Revolut-App nicht nur eine starke Ergänzung zur Web-Oberfläche, sondern macht auch als primäres Interface eine gute Figur. Doch auch hier gilt: Ganz so schlank und intuitiv wie die minimalistischen Apps anderer Neobanken ist die Revolut-App nicht.

Revolut überzeugt mit einer schnellen, unkomplizierten Kontoeröffnung. Bei der Bedienung gibt es Licht und Schatten: Die App und das Online-Banking sind modern und durchdacht, und die Verwaltung von Unterkonten in verschiedenen Währungen klappt mühelos. Allerdings wirkt die Oberfläche stellenweise überladen, und nicht alle Funktionen sind ideal eingebunden und so intuitiv, wie sie sein könnten.

Banking & Funktionen

| Bewertung der Bank |

| 3/6 |

| Zahlungsmöglichkeiten |

| 9/10 |

| Unterstützte Karten |

| 2/4 |

| Zusätzliche Funktionen |

| 8/10 |

Revolut wirbt primär mit seinen Transfer- und Multi-Währungs-Funktionen, möchte aber natürlich auch alle anderen Annehmlichkeiten eines modernen Geschäftskontos bieten. Doch wie ist die Neobank bei den Banking-Features aufgestellt?

Neobank ohne Filialen und Bargeldeinzahlung

Starten wir mit einigen Dingen, die Revolut nicht bietet: Filialen und die Option, Bargeld oder Schecks einzuzahlen zum Beispiel.

Revolut hat eine Banklizenz für den Europäischen Wirtschaftsraum (EWR). Es unterliegt der Aufsicht der Europäischen Zentralbank (EZB) und der Zentralbank Litauens. Damit greift auch die europäische Einlagensicherung, die Guthaben bis 100.000 € schützt.

Geld mit Revolut überweisen

Bei den Zahlungsfunktionen ist Revolut solide aufgestellt. Am einfachsten sind Überweisungen innerhalb des SEPA-Raumes, die mit kostenlosen SEPA-Sofortüberweisungen häufig innerhalb von Sekunden ankommen.

Euro-Überweisungen werden grundsätzlich als SEPA-Sofortüberweisung gesendet. Falls die Empfängerbank jene nicht akzeptiert, wird die Überweisung zurückgebucht, sodass Sie sie als normale SEPA-Überweisung senden können.

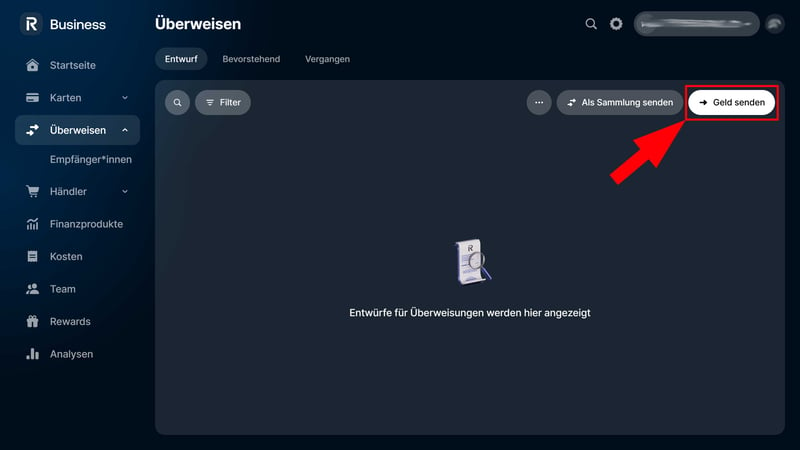

Um eine Überweisung auszuführen, navigieren Sie einfach zum „Überweisen“-Bereich und klicken auf „Geld senden“.

Überweisungen mit Revolut.

Sie können Überweisungen auch vorausplanen oder Daueraufträge einrichten. Sammelüberweisungen an bis zu 1.000 Empfänger gleichzeitig werden ebenfalls unterstützt – aber nur in den kostenpflichtigen Tarifen.

Per Lastschrift können Sie ebenfalls bezahlen.

Multi-Währungs-Konto für internationale Transfers

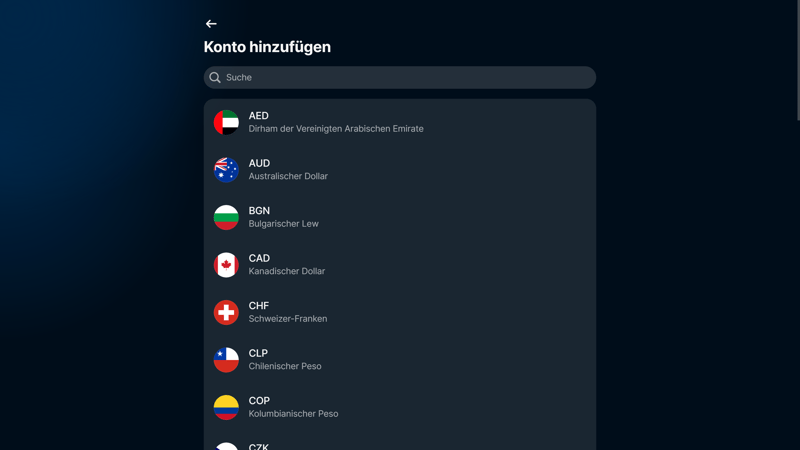

Revolut zeigt seine Stärken vor allem bei internationalen Geldtransfers. Ihr Revolut-Geschäftskonto ist grundsätzlich ein Multi-Währungs-Konto, wobei für jede neue Währung ein eigenes Unterkonto angelegt wird. Deutsche Kunden erhalten dabei (mittlerweile) auch eine deutsche IBAN.

Bei den IBANs von Revolut handelt es sich um Multi-Währungs-IBANs: Das bedeutet, dass sich mehrere Konten in unterschiedlichen Währungen dieselbe IBAN teilen. Sie können aber auch zusätzliche IBANs erhalten, indem Sie ein neues Konto für dieselbe Währung erstellen.

Revolut ist ein Multi-Währungs-Konto.

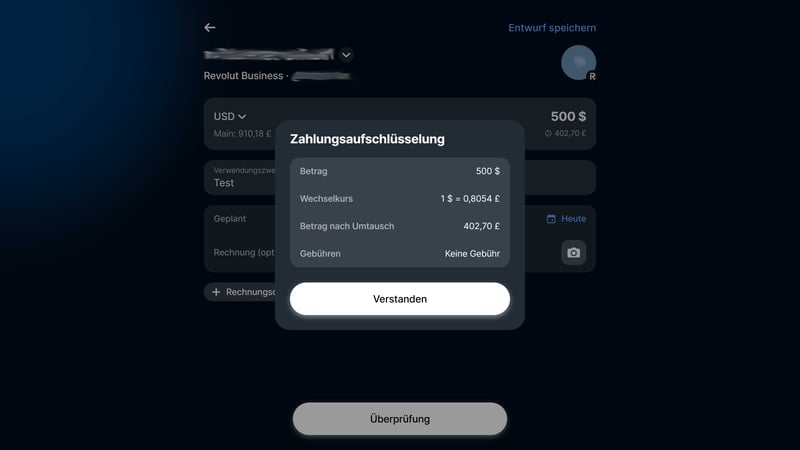

Wenn Sie nun international Geld versenden, können Sie die Währungen im Überweisungsmenü individuell festlegen. In der Zahlungsaufschlüsselung werden der aktuelle Wechselkurs, die Beträge in beiden Währungen und mögliche Gebühren dann transparent aufgezeigt.

Sie wissen bei internationalen Zahlungen somit genau, wie viel Geld Sie versenden, wie viel bei Ihrem Gegenüber ankommt und welche Kosten seitens Revolut dafür anfallen (mehr zu den Kosten und Konditionen lesen Sie später).

Bei internationalen Zahlungen werden Gebühren und Wechselkurse transparent dargestellt.

Zahlungen mit Revolut empfangen

Natürlich gibt es auch viele Möglichkeiten, Geld von Kunden auf Ihr Revolut-Geschäftskonto zu erhalten.

Sie können Zahlungen von großen Einzelhändlern, Payment Gateway-Anbietern wie Amazon, PayPal und Stripe, sowie POS-Systemen empfangen.

Integrationen mit E-Commerce-Lösungen wie OpenCart, Adobe Commerce, WooCommerce und PrestaShop gibt es ebenfalls, sowie eine API, mit der Sie das Revolut Payment Gateway flexibel auf Ihrer Website einbauen können.

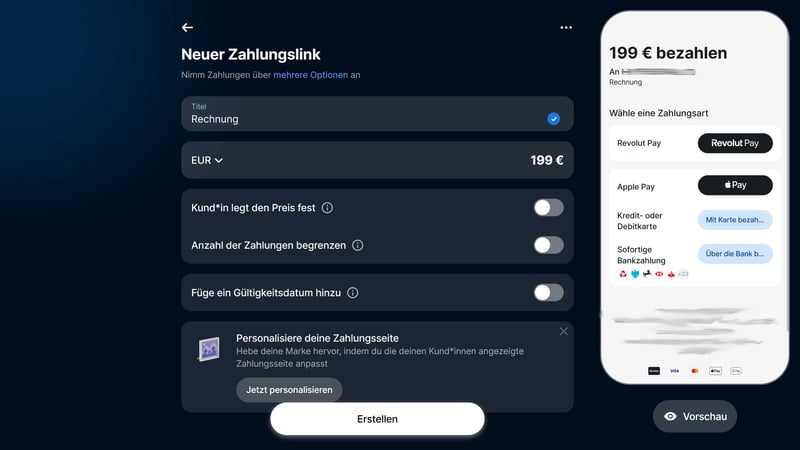

Außerdem können Sie Zahlungslinks und QR-Codes mit Ihren Kunden teilen und kontaktlose Zahlungen im Geschäft mit dem physischen Revolut Reader oder der Revolut-App erhalten.

Es gibt viele Möglichkeiten, Zahlungen entgegenzunehmen.

Leider unterstützt Revolut bisher keine Firmenlastschriften. Sie können also nicht via Lastschrift Geld von den Konten Ihrer Kunden einziehen.

Unterkonten in unterschiedlichen Währungen

Durch den Multi-Konto-Ansatz von Revolut ist es einfach, neue Konten in ausgewählten Währungen anzulegen. Sie können auch mehrere Konten in derselben Währung erstellen, die Sie als Unterkonten nutzen können – beispielsweise für Steuern oder Rücklagen.

Erstellen Sie Unterkonten mit jeweils eigener IBAN.

Unterschiedliche Konten derselben Währung haben wie erwähnt eine eigene IBAN, können also individuell für bestimmte Zahlungen genutzt werden. Außerdem können Sie für jedes Konto eigene Zugriffsrechte festlegen und Karten verknüpfen.

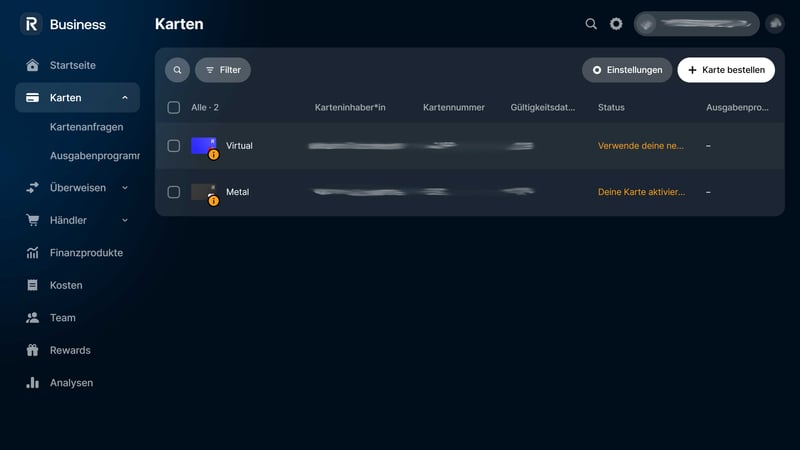

Karten bei Revolut: Metall, Plastik und Virtuell

Revolut bietet physische und virtuelle Debitkarten, wobei es physische Karten sowohl in der Premium-Metall-Ausführung als auch in einfacher Kunststoff-Optik gibt.

In allen Tarifen können Sie bis zu drei Kunststoff-Karten pro Teammitglied bestellen, eine Metal-Karte ist erst ab dem kostenpflichtigen Grow-Tarif integriert. Bei den virtuellen Karten ist Revolut großzügiger: Hier sind bis zu 200 pro Teammitglied drin.

Karten bei Revolut.

Bei den Karten handelt es sich um Visa- oder MasterCard-Debitkarten. Welche man erhält, wird leider erst bei der Bestellung angezeigt. Kreditkarten gibt es bei Revolut nicht.

Ebenfalls schade: Kostenlose Abhebungen sind in keinem Revolut-Tarif integriert.

Sonstige Funktionen von Revolut

Das war längst nicht alles – Revolut bietet noch viele weitere Funktionen, die den Alltag erleichtern, darunter:

Teamverwaltung

Sie können für jeden Ihrer Mitarbeiter ein eigenes Benutzerkonto einrichten und individuelle Berechtigungen verteilen. Dabei können Sie festlegen, welche Ausgaben- und Zahlungen Genehmigungen erfordern und welche nicht. Ein Mitarbeiter-Limit gibt es nicht.Rechnungen

Revolut hat eine Rechnungsmaske integriert, mit der Sie schnell und unkompliziert professionelle Rechnungen erstellen und an Ihre Kunden senden können.Ausgaben

Mit dem Ausgaben-Tool von Revolut können Sie den Überblick über die Transaktionen und die finanzielle Gesundheit Ihres Unternehmens behalten. Sie können Budgets festlegen, Ausgaben kategorisieren und detaillierte Berichte erstellen.Integrationen

Revolut lässt sich nahtlos in viele andere Tools integrieren, darunter Buchhaltungssoftware oder Automatisierungs-Tools wie Zapier. Dies erleichtert den Abgleich Ihrer Finanzdaten und sorgt für reibungslose Arbeitsabläufe.

Revolut liefert ein vielseitiges Multi-Währungs-Konto, das besonders bei internationalen Geldtransfers seine Stärken ausspielt. Sie können Konten in verschiedenen Währungen eröffnen, Ihr Geld flexibel kategorisieren und schnell in die ganze Welt versenden. Durch die Transparenz bei Wechselkursen und Gebühren wissen Sie jederzeit genau, wie viel Geld versendet wird und welche Kosten anfallen.

Die eine oder andere Funktion vermissen wir aber: Bargeld-Einzahlungen sind etwa nicht möglich, Firmenlastschriften werden ebenso wenig unterstützt. Zudem fehlen zeitsparende Automatisierungen bei der Unterkonto-Verwaltung. Sein umfassendes Angebot an Funktionen lässt sich Revolut zudem gut bezahlen – mehr dazu im nächsten Kapitel.

Konditionen & Gebühren

| Rechtsformen |

| 3/5 |

| Szenario "Klein" | 38 € | 0/5 |

| Szenario "Groß" | 140 € | 1/5 |

| Szenario "Cash" | - | 0/5 |

| Szenario "Team" | 28 € | 1/5 |

Ein Revolut-Geschäftskonto wird für die folgenden Rechtsformen explizit unterstützt:

Offene Handelsgesellschaft (OHG)

Partnerschaftsgesellschaft (PartG)

Gesellschaft mit beschränkter Haftung (GmbH)

Unternehmergesellschaft (UG)

Gesellschaft bürgerlichen Rechts (GbR)

Kommanditgesellschaft (KG)

Aktiengesellschaft (AG)

Einzelunternehmen

Es gibt aber auch einige Rechtsformen, die Revolut grundsätzlich ausschließt. Das sind vor allem:

Unternehmen im öffentlichen Sektor

Eingetragener Verein (eV)

Stiftung des privaten Rechts

Genossenschaft

Freiberufler

Einen Tarif speziell für Freiberufler gab es früher einmal, doch er wurde mittlerweile eingestellt.

Kosten und Gebühren bei Revolut

Revolut bietet drei reguläre Geschäftskonto-Tarife mit unterschiedlichen Grundgebühren. Auch der ehemals kostenlose Basic-Tarif setzt inzwischen ein kostenpflichtiges Abonnement voraus:

Basic: Im günstigsten Tarif von Revolut sind alle Grundfunktionen integriert, doch für jede internationale Überweisung fällt eine Gebühr von 5 € an. Es sind zehn gebührenfreie lokale Überweisungen enthalten, danach werden 20 Cent pro Transaktion fällig. Sie können bis zu 1.000 € monatlich zum Interbank-Kurs umtauschen, danach wird eine Gebühr von 0,6 % für den Währungsumtausch fällig.

Grow: Im Grow-Tarif sind fünf gebührenfreie internationale und 100 gebührenfreie lokale Überweisungen pro Monat enthalten. Zudem können Sie bis zu 15.000 € monatlich zum Interbank-Kurs umtauschen. Wenn Sie diese Limits überschreiten, gelten dieselben Gebühren wie im Basic-Tarif. Es ist eine kostenlose Metal-Debitkarte integriert.

Scale: Hier werden monatlich 25 gebührenfreie internationale Überweisungen und 1.000 gebührenfreie lokale Überweisungen unterstützt, das Währungsumtausch-Limit zum Interbank-Kurs liegt bei 60.000 €. Es sind zwei kostenlose Metal-Debitkarten dabei.

Darüber hinaus fallen einige Gebühren an, die vom Tarif unabhängig sind, darunter:

Kartengebühr für Metal-Karten: Wenn Sie das Abo-Kontingent überschritten haben, werden pro Karte 57,99 € pro Jahr fällig.

Gebühren für die Zahlungsannahme: Die Gebühren beginnen bei 0,8 % + 0,02 € pro Transaktion.

Bargeldabhebungen: Jede Abhebung kostet 2 % Gebühren – ein Gratis-Kontingent gibt es hier nicht.

Für größere Firmen gibt es auch einen Enterprise-Tarif.

Eine vollständige Tarifübersicht der Revolut-Geschäftskonten finden Sie hier:

| Basic | Grow | Scale | |

|---|---|---|---|

| Monatlicher Effektivpreis | 10,00 € | ab 30,00 € | ab 90,00 € |

| Vertragslaufzeit (Monate) | 1 | 1 - 12 | 1 - 12 |

| Buchungen | |||

| Preis pro Buchung | 0,20 € | 0,20 € | 0,20 € |

| Buchungen inklusive | 10 | 100 | 1.000 |

| Abhebungen | |||

| Preis pro Abhebung (500 €) | 10,00 € | 10,00 € | 10,00 € |

| Abhebungen inklusive | 0 | 0 | 0 |

| Einzahlungen | |||

| Einzahlungen möglich | 0 | 0 | 0 |

| Preis pro Einzahlung (500 €) | 0,00 € | - | - |

| Einzahlungen inklusive | 0 | 0 | 0 |

| Kreditkarten | |||

| Kreditkarten inklusive | 0 | 3 | 2 |

| Kreditkarten-Anbieter | Visa | Visa | Visa |

| Features | |||

| Online Abschluss | ✓ | ✓ | ✓ |

| Deutsche Einlagensicherung | ✗ | ✗ | ✗ |

| Apple Pay | ✓ | ✓ | ✓ |

| Google Pay | ✓ | ✓ | ✓ |

| Echtzeitüberweisung | ✓ | ✓ | ✓ |

| Lastschrifteinzug | ✗ | ✗ | ✗ |

| Buchhaltungsschnittstelle | ✓ | ✓ | ✓ |

| Mögliche Unternehmensformen | Einzelunternehmen GbR UG (haftungsbeschränkt) GmbH Kommanditgesellschaft (KG) Aktiengesellschaft (AG) OHG Partnerschaft (PartG) | Einzelunternehmen GbR UG (haftungsbeschränkt) GmbH Kommanditgesellschaft (KG) Aktiengesellschaft (AG) OHG Partnerschaft (PartG) | Einzelunternehmen GbR UG (haftungsbeschränkt) GmbH Kommanditgesellschaft (KG) Aktiengesellschaft (AG) OHG Partnerschaft (PartG) |

Kosten bei Revolut in der Praxis

Wie viel Sie am Ende monatlich bezahlen, hängt also sowohl vom gewählten Tarif als auch von der Anzahl und Art Ihrer Transaktionen ab. Das macht einen Preisvergleich unterschiedlicher Geschäftskonto-Lösungen etwas schwierig.

In unserem Praxistest berechnen wir deshalb für alle Anbieter aus unserem Vergleich die Kosten für vier konkrete Nutzungs-Szenarien:

Szenario „Klein“: wenige Buchungen, kaum Bargeldtransaktionen (z. B. Kleinunternehmen)

Szenario „Groß“: viele Buchungen, wenige Abhebungen (z. B. Online-Shop)

(für Revolut nicht relevant) Szenario „Cash“: viele Ein- und Auszahlungen (z. B. Einzelhändler)

Szenario „Team“: 5 Nutzer mit jeweils einer Karte

| Klein | Groß | Cash | Team | |

|---|---|---|---|---|

| Anzahl Buchungen | 50 | 1.000 | 100 | 100 |

| Bargeld-Einzahlungen | 0 | 0 | 20 | 0 |

| Bargeld-Auszahlungen | 2 | 5 | 10 | 0 |

| Team-Mitglieder & Karten | 1 | 1 | 1 | 5 |

| Kosten | 38,00 € | 140,00 € | - | 28,00 € |

Wie Sie sehen, ist Revolut in den beiden Solo-Szenarien relativ teuer. Im Szenario „Klein“ sind die Gebühren bei den Anbietern aus unserem Vergleich nur bei Holvi höher, im Szenario „Groß“ liegt Revolut preislich im Mittelfeld. Die Kosten für Teams halten sich in Grenzen, solange die Zahl der Buchungen im Rahmen bleibt.

| Klein ▾ | Groß | Cash | Team | |

|---|---|---|---|---|

| Wise | 0,00 € | 27,75 € | - | - |

| N26 | 0,00 € | 6,00 € | 166,00 € | - |

| Fyrst | 0,00 € | 84,00 € | 62,00 € | - |

| Vivid | 6,90 € | 6,90 € | - | 0,00 € |

| Finom | 7,00 € | 7,00 € | - | 24,00 € |

| Kontist | 10,00 € | 39,00 € | - | - |

| bunq | 12,48 € | 141,39 € | 78,35 € | 31,53 € |

| Commerzbank | 13,90 € | 129,90 € | 91,40 € | - |

| Qonto | 21,00 € | 139,00 € | - | 64,00 € |

| Deutsche Bank | 25,40 € | 94,90 € | 80,90 € | - |

| Postbank | 28,90 € | 146,90 € | 98,90 € | - |

| Holvi | 31,75 € | 187,00 € | - | 16,50 € |

| Revolut | 38,00 € | 140,00 € | - | 28,00 € |

In der oberen Vergleichstabelle berücksichtigen wir nur Überweisungen in Euro. Bei internationalen Transfers müssen Sie sowohl die Revolut-Gebühren als auch den Wechselkurs berücksichtigen. Wenn Sie häufig höhere Summen international versenden und/ oder umtauschen, können die höheren Tarife preislich effizienter sein.

Revolut bietet viele Features, verlangt dafür aber auch vergleichsweise hohe Gebühren. Bereits die monatlichen Grundkosten der drei Business-Tarife liegen über denen vieler Alternativen, und durch die begrenzte Zahl kostenloser Überweisungen steigen die Ausgaben schnell weiter. Wenn Sie auf der Suche nach einem besonders preiswerten Geschäftskonto sind, werden Sie bei Revolut also nicht fündig.

Support

| Hilfezentrum & Self-Service |

| 3/5 |

| Support-Kanäle |

| 3/5 |

| Geschwindigkeit und Qualität |

| 3/7 |

| Support-Bewertung auf Review-Portalen |

| 1/3 |

Revolut bietet ein umfangreiches Hilfezentrum, das sowohl auf der Website als auch direkt im Online-Banking verfügbar ist. Praktisch: Die Artikel sind klar in „Privat“ und „Business“ unterteilt, sodass Sie nicht erst nach den relevanten Artikeln suchen müssen. Eine Suchfunktion gibt es natürlich auch.

Inhaltlich sind die Hilfeartikel solide, könnten aber anschaulicher sein – etwa durch Screenshots oder Videos. Zudem sind noch nicht alle Inhalte ins Deutsche übersetzt.

Der Support-Bereich von Revolut.

Persönliche Unterstützung liefert Revolut über den In-App-Support-Chat und per E-Mail, Telefonsupport gibt es nicht. Im Chat mussten wir nur ca. fünf Minuten warten, bis eine Mitarbeiterin unsere Frage (mit einem automatischen Übersetzertool) auf Deutsch beantwortete. Leider konnte sie unser Problem nicht zufriedenstellend klären.

Insgesamt wirkt Revolut etwas unnahbar und unpersönlich, was besonders für deutschsprachige Kunden gilt. Der integrierte Support-Chat ermöglicht einen schnellen Kontakt zu Mitarbeitenden, die sich jedoch nur bedingt auskennen (vor allem, was lokale Regelungen angeht).

In den Kundenrezensionen zeichnet sich ein eher negatives Bild: Filtert man etwa bei Trustpilot nach deutschen Bewertungen zum Support, überwiegen in den letzten Jahren die kritischen Stimmen. Nutzer bemängeln etwa die grundsätzliche Erreichbarkeit und die Qualität der Antworten.

Wie bei vielen Neobanken gilt: Wer einen zuverlässigen und gut erreichbaren Kundenservice erwartet, könnte bei Revolut enttäuscht werden – besonders, wenn es um komplexe oder länderspezifische Anliegen geht. Gleichzeitig gibt es auch Kunden, die von zügiger und hilfreicher Unterstützung berichten, die Erfahrungen sind also gemischt.

Fazit

Sie suchen eine flexible und benutzerfreundliche Plattform für den internationalen Zahlungsverkehr? Dann ist das Geschäftskonto von Revolut eine bequeme Alternative zu klassischen Banken, die bei Zahlungen in Fremdwährungen oft noch etwas hinterherhinken.

Mit dem Multi-Währungs-Konto können Sie Geld in unterschiedlichen Währungen halten, senden und empfangen, was den internationalen Zahlungsverkehr erheblich vereinfacht. Dazu kommen viele Extra-Features, von der Rechnungserstellung über Krypto-Trades bis zur nahtlosen Integration externer Software.

Die Kosten für die gelegentliche Nutzung sind durch das Abo-Modell recht hoch, wobei sich die höheren Tarife bei häufigen Auslandsüberweisungen langfristig auszahlen könnten. Bargeldeinzahlungen und einige andere Funktionen – z. B. Firmenlastschriften – werden bisher zudem nicht unterstützt.

Das Interface von Revolut ist etwas überladen, vor allem für Leute, die einen Großteil der Funktionen gar nicht nutzen. Enttäuscht hat uns auch der Kundenservice, der besonders für deutschsprachige Nutzer nicht spezialisiert und persönlich genug ist.

Trotzdem: Wenn Sie auf Bargeldeinzahlungen und Filialen verzichten können und häufig internationale Transaktionen tätigen, ist Revolut einen Blick wert.

Revolut Erfahrungen

Und welche Erfahrungen haben Revolut-Kunden mit der Neobank gemacht? Wir haben uns in den Review-Portalen umgehört und wiederkehrendes Feedback – positiv wie negativ – für Sie zusammengefasst:

Einfache Registrierung und Kontoführung

Nutzer beschreiben die Registrierung und Eröffnung eines Kontos bei Revolut als schnell und unkompliziert. Die App wird als benutzerfreundlich und übersichtlich empfunden.Schnelle Überweisungen und Währungsumtausch

Kunden berichten, dass Überweisungen oft innerhalb von Sekunden erfolgen, und der Währungsumtausch effizient mit wettbewerbsfähigen Wechselkursen funktioniert.Günstige und transparente Gebühren

Viele Nutzer schätzen die Transparenz bei den Gebühren und die günstigen Konditionen, insbesondere für Fremdwährungstransaktionen und internationale Überweisungen.

Probleme mit dem Kundenservice

Es ging nicht nur uns so: In den Review-Portalen häufen sich Beschwerden über den Kundenservice, der oft als unzureichend und schwer erreichbar beschrieben wird. Viele Kunden berichten von automatisierten Antworten und langen Wartezeiten.Konto- und Kartensperrungen

Es gibt so einige Berichte über unerwartete Konto- und Kartensperrungen, oft ohne klare Erklärung.Schwierigkeiten bei der Kontokündigung

Mehrere Kunden berichten von Schwierigkeiten beim Schließen ihres Kontos. Der Prozess wird oft als kompliziert und zeitaufwendig beschrieben.

Revolut Alternativen

Wenn Sie ein Multi-Währungs-Konto suchen, ist Wise möglicherweise eine interessante Alternative. Unterschiedliche Tarife gibt es hier nicht, und das Wise-Konto ist – abgesehen von der Eröffnungsgebühr – grundsätzlich kostenlos.

Natürlich gibt es auch einige „klassische“ Geschäftskontos, die Auslandsüberweisungen unterstützen, Qonto zum Beispiel. Hier kosten Transaktionen in Fremdwährung je nach Tarif zwischen 0,5 % und 1 %.

Weitere Alternativen zu Revolut finden Sie hier:

Häufige Fragen & Antworten

Ja, Revolut bietet ein Geschäftskonto namens Revolut Business für Unternehmen. Es unterstützt die folgenden Rechtsformen: GmbH, UG, GbR, OHG, , KG, AG, PartG, Einzelunternehmen.

Revolut Business hat unterschiedliche Tarife mit Grundgebühren zwischen 0 und 90 € im Monat. Dazu kommen Transaktions- und Abhebegebühren, die Anzahl der Gratis-Transaktionen ist vom Tarif abhängig.

Bewerbungen bei Revolut Business werden laut Anbieter in der Regel innerhalb von drei Stunden geprüft, doch es kann bis zu 24 Stunden dauern.

Revolut besitzt eine eigene Banklizenz. Die Revolut Bank UAB wird von der Zentralbank Litauens reguliert und ist von der Europäischen Zentralbank zugelassen.