Vivid Money Geschäftskonto Test: Was kann Deutschlands neueste Neobank?

Sie benötigen ein Online-Geschäftskonto mit deutscher IBAN? Dann ist Vivid Money einen Blick wert: Der Berliner Banking-Dienst liefert klassische Finanztools in einer digitalen Verpackung, ausgerichtet auf die Bedürfnisse moderner Freiberufler und Unternehmen. Doch wie gut ist Vivid Money wirklich?

Wir haben ein Geschäftskonto bei Vivid Money eröffnet und verraten, wie gut es für die Verwaltung geschäftlicher Finanzen geeignet ist.

Vivid Money* ist ein Berliner Fintech, das sich auf die Bereitstellung von Finanzprodukten in benutzerfreundlichen Oberflächen und mobilen Apps spezialisiert hat. Zum Angebot gehören neben privaten Konten auch Geschäftskonten, die auf die Anforderungen von Freiberuflern und kleinen Unternehmen zugeschnitten sind.

In der Vergangenheit borgte sich Vivid Money – wie auch die Konkurrenten Finom und Kontist – die Banklizenz der Solarisbank. Mittlerweile hat Vivid Money durch die Übernahme von Joompay (nun umbenannt in „Vivid Money S. A.“) eine eigene E-Money-Lizenz erhalten und kann damit bestimmte Banking-Lösungen auch ohne Partnerbank anbieten. Seit „Vivid 2.0“ werden Finanzdienstleistungen also ausschließlich von der Vivid-Gruppe erbracht.

Dieser Schritt bedeutet aber auch, dass Kundengelder nicht mehr – wie beim Solarisbank-Konto – von der Einlagensicherung geschützt sind. Die gilt für E-Money-Institute nämlich nicht (mehr dazu später).

In unserem Test erfahren Sie, was Vivid Money bietet, wie es sich im Vergleich zu anderen Angeboten schlägt, und mit welchen Kosten Sie rechnen müssen.

Testbericht

Benutzerfreundliches Online-Banking

Ob per App oder im Web: Vivid Money liefert Online-Banking, wie es sein soll, mit flotten Oberflächen und einer intuitiven Bedienung.Unbegrenzt viele Unterkonten mit eigenen IBANs

Sie können unbegrenzt viele Unterkonten anlegen, von denen jedes eine eigene, deutsche IBAN besitzt.Günstige Preise

Vivid Money hat flexible Tarifoptionen, inklusive Gratis-Tarifen für Selbstständige und Unternehmen. Die Kosten in der Praxis sind vergleichsweise gering.

Keine Bargeldeinzahlung

Die Einzahlung von Bargeld ist bei Vivid Money bisher nur für Privatkunden möglich.Kein Filialnetz

Vivid Money ist eine reine Digitalbank ohne Filialpräsenz. Wenn Sie Wert auf persönliche Beratung in einer Bankfiliale legen, sollten Sie Ihr Geschäftskonto woanders aufmachen.Keine klassische Einlagensicherung

Die reguläre Einlagensicherung, die Kundengelder von bis zu 100.000 € schützt, greift bei Vivid Money nicht, weil die Finanzdienstleistungen unter einer E-Money-Lizenz angeboten werden.

Kontoeröffnung & Bedienung

| Kontoeröffnung |

| 5/5 |

| Web Interface |

| 7/10 |

| Smartphone App |

| 8/10 |

Die Kontoeröffnung läuft bei Vivid Money 100 % online ab. Sie müssen zunächst nur Ihre E-Mail-Adresse angeben, um einen Account zu erstellen, und im Anschluss die Daten Ihres Unternehmens bzw. Ihrer freiberuflichen Tätigkeit angeben.

Die Kontoeröffnung dauert nur wenige Minuten.

Ehe Sie auf Ihr Konto zugreifen können, müssen Sie Ihre Identität noch per Videoanruf verifizieren.

Smartphone-Banking im Fokus

Online-Banking ist sowohl im Web als auch über die für Android- und iOS-Geräte erhältliche Smartphone-App möglich. Beide Interfaces sind unkompliziert, wobei die Plattform eindeutig für Leute, die ihre Bankgeschäfte überwiegend mobil tätigen, ausgelegt ist.

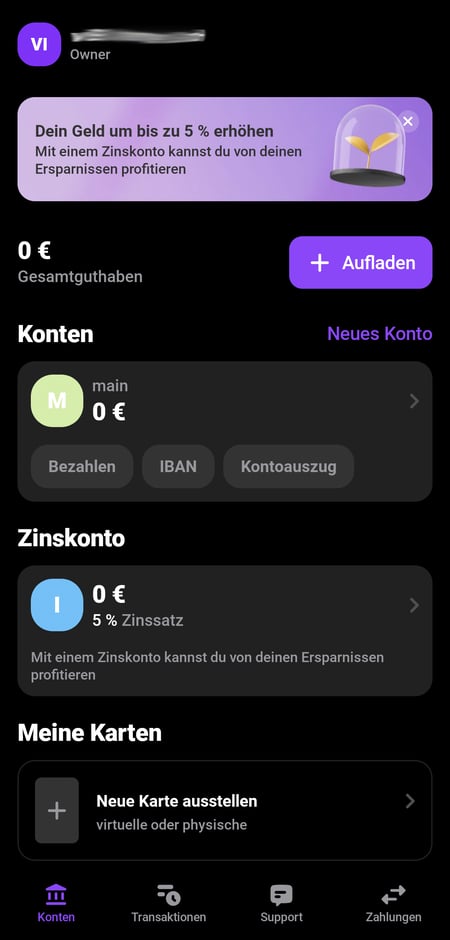

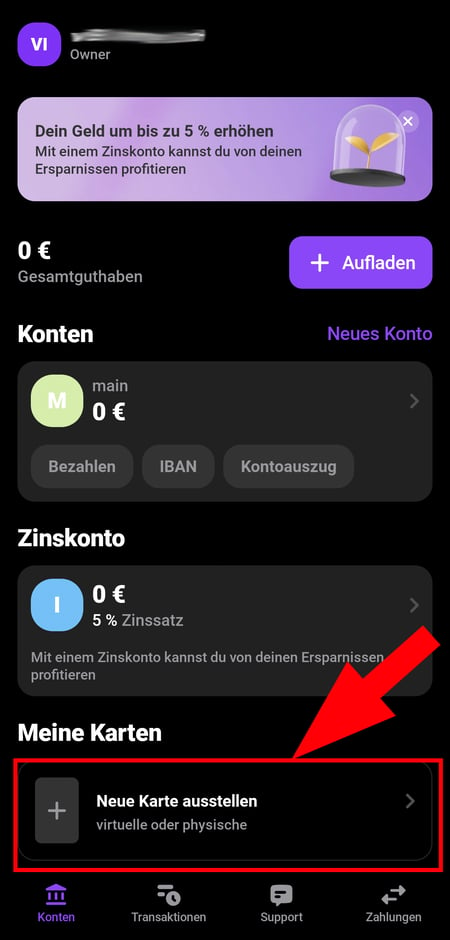

Die Oberfläche der Smartphone-App ist beinahe selbsterklärend. Im Dashboard finden Sie Ihr Gesamtguthaben, gefolgt von einer Auflistung Ihrer Konten und Karten. Alle wichtigen Funktionen – Geld einzahlen, Überweisungen senden, neues Konto hinzufügen – sind über Buttons und das Navigationsmenü am Seitenende direkt griffbereit.

Die Smartphone-App von Vivid Money macht Online-Banking einfach.

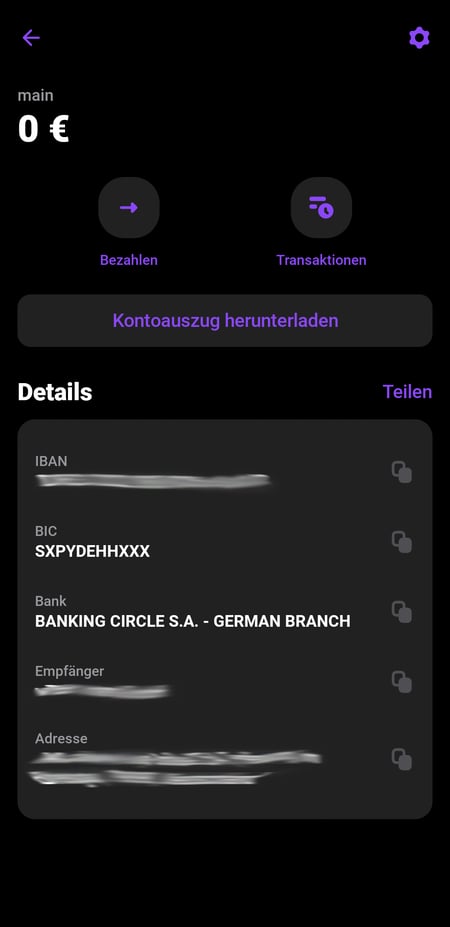

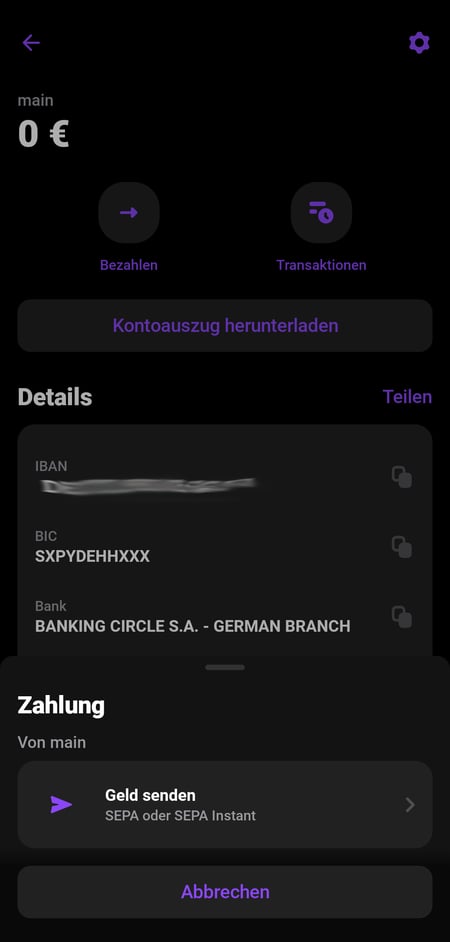

Tippen Sie auf ein Konto, um zu einer Kontoübersicht zu gelangen. Hier finden Sie Ihre Kontodetails, inklusive IBAN, können Transaktionen vom gewählten Konto aus durchführen und Kontoauszüge herunterladen.

Sehen Sie Ihre Kontodetails ein.

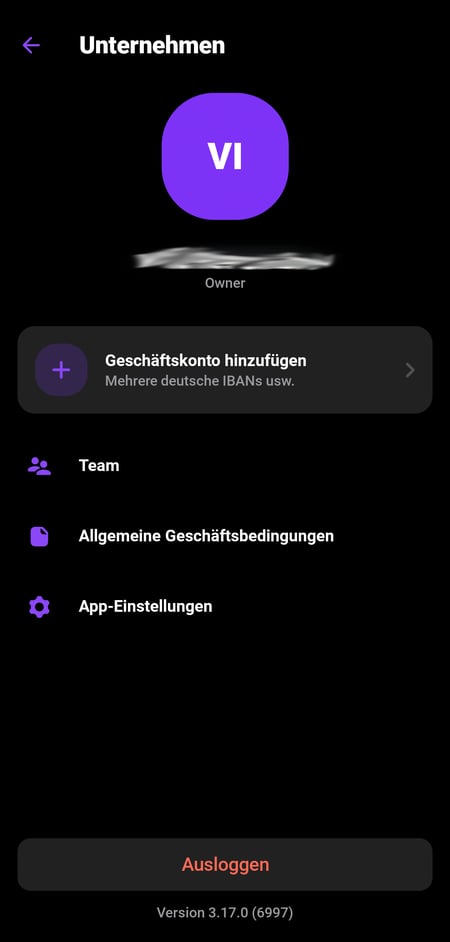

Die Account-Einstellungen erreichen Sie, indem Sie auf Ihren Account-Namen oben links tippen. Hier können Sie neue Geschäftskonten anlegen, Teammitglieder verwalten und neue hinzufügen und die App-Einstellungen öffnen.

Einen Link zu den allgemeinen Geschäftsbedingungen und den Logout-Button finden Sie hier ebenfalls.

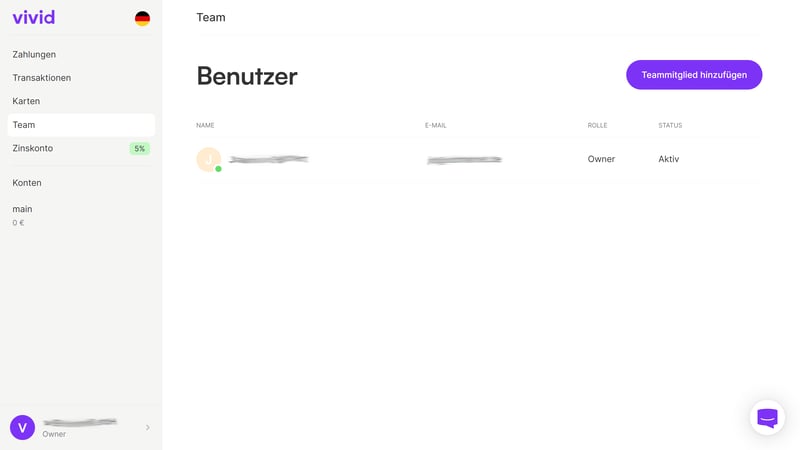

Sie können mehrere Teammitglieder zu Ihrem Vivid Money-Konto einladen.

Vivid Money bietet Mobile Banking, wie es sein soll: Alle Standardfunktionen sind in der Smartphone-App klar aufgeteilt und schnell zu erreichen.

Vivid Money im Web: Minimalistisch einfach

Natürlich können Sie Ihren Bankgeschäften auch am PC oder Laptop nachgehen. In der minimalistischen Web-Oberfläche finden Sie die gleichen Funktionen und Einstellungen wie in der Smartphone-App, zu denen Sie über das Hauptmenü links navigieren.

Vivid Money im Browser.

Online-Banking geht am Smartphone kaum einfacher als bei Vivid Money: Das Bedienkonzept ist selbsterklärend und alle wichtigen Banking-Features sind nur einen Klick oder Fingertipp entfernt.

Banking & Funktionen

| Bewertung der Bank |

| 1/6 |

| Zahlungsmöglichkeiten |

| 9/10 |

| Unterstützte Karten |

| 2/4 |

| Zusätzliche Funktionen |

| 9/10 |

Bedeutet die minimalistisch-einfache Bedienung von Vivid Money, dass beim Funktionsumfang gespart wurde? Bisher sind die verfügbaren Funktionen tatsächlich recht begrenzt, wobei die meisten grundlegenden Banking-Features natürlich trotzdem abgedeckt werden. Starten wir mit den Basics:

Digitalbank ohne Filialen und Bargeldeinzahlung

Vivid Money ist eine reine Digitalbank ohne Filialpräsenz. Wenn Sie Wert auf persönliche Beratung in einer Bankfiliale legen, sollten Sie Ihr Geschäftskonto woanders aufmachen (die Geschäftskonten der Deutschen Bank und der Commerzbank schnitten unter den Filialbanken in unserem Vergleich am besten ab).

Für Privatnutzer mit Prime-Tarif ermöglicht Vivid Money mittlerweile die Bargeldeinzahlung per App in Supermärkten und Drogeriemärkten. Unternehmen profitieren davon aber bisher nicht.

Vivid Money ist keine klassische Bank, sondern eine Finanzplattform, die in zwei getrennten, regulierten Einheiten operiert:

Vivid Money S.A. ist als E-Geld-Institut für Konten, Karten und Zahlungsdienste verantwortlich. Es untersteht der CSSF in Luxemburg.

Vivid Money B.V. ist eine Investmentfirma, die für Anlageprodukte wie Aktien, ETFs, Zins- und Krypto-Pockets zuständig ist. Sie wird reguliert durch die niederländische AFM.

Da Vivid keine Bank ist, gilt keine gesetzliche Einlagensicherung wie bei klassischen Kreditinstituten, bei denen Guthaben bis 100.000 € pro Kunde garantiert sind. Trotzdem trifft Vivid einige Vorkehrungen, um Kundengelder zu schützen:

Guthaben auf Ihrem Konto werden getrennt von den Unternehmensgeldern auf Konten bei anderen Banken aufbewahrt. „Gegebenenfalls“ können diese Mittel auch in „risikoarme Finanzinstrumente“ investiert werden. Im Insolvenzfall sollen die Gelder nicht in die Insolvenzmasse einfließen, weil sie rechtlich als Kundeneigentum gelten. Eine staatliche Garantie gibt es jedoch nicht.

Für Zins- und Anlageprodukte nutzt Vivid Money B.V. eine Sicherungsstiftung („Stichting Vivid Money“), die Kundengelder getrennt vom Unternehmensvermögen verwahrt. Nicht investiertes Guthaben soll laut Vivid „vollständig abgesichert“ sein – auch über 100.000 € hinaus. Diese Absicherung basiert aber nicht auf einem gesetzlichen Einlagensicherungssystem, sondern auf der rechtlichen Trennung über die Stiftung.

Vivid macht also einiges, um Ihr Geld zu schützen. Im Vergleich zur „normalen“, staatlich garantierten Einlagensicherung ist das System jedoch weniger transparent.

Zahlen und Überweisen mit Vivid Money

Was Zahlungsfunktionen angeht, ist Vivid Money solide aufgestellt. In allen Tarifen werden kostenlose SEPA-Echtzeitüberweisungen unterstützt. Auch in den Gratistarifen fallen dafür mittlerweile keine Gebühren mehr an.

Sie können Sammelüberweisungen durchführen, um bis zu 200 Überweisungen gleichzeitig zu tätigen. Andere Banken sind hier teils noch etwas großzügiger: Bei Wise können Sie beispielsweise bis zu 1.000 Überweisungen auf einmal senden.

Vivid Money unterstützt die wichtigsten Zahlungsfunktionen.

SEPA-Lastschriften werden unterstützt, doch der Lastschrifteinzug ist nicht möglich. Sie können also nicht per Lastschriftverfahren Geld direkt vom Konto Ihrer Kunden einziehen, was beispielsweise mit dem Geschäftskonto der Commerzbank möglich ist.

Internationale SWIFT-Überweisungen, sowohl eingehend als auch ausgehend, werden mittlerweile abgedeckt. In den kostenlosen Tarifen sind jene stets kostenpflichtig, in den Bezahltarifen gibt es unterschiedliche Gratis-Kontingente.

Business-Debitkarten von VISA

Vivid Money unterstützt physische und virtuelle Business-Debitkarten von VISA. Strenge Limits gibt es nicht: Sie können für jedes Teammitglied kostenlos Karten bestellen, allerdings fallen in manchen Tarifen Gebühren für inaktive Karten an.

Falls Sie Karten für Teammitglieder bestellen, die in Ihrem Konto-Kontingent nicht enthalten sind, fällt eine einmalige Kartenzustellungsgebühr an.

Das Ausgabenlimit Ihrer Vivid Money-Karte liegt bei 100.000 € pro Monat. Google und Apple Pay werden unterstützt.

Bestellen Sie kostenlos VISA-Karten für Ihre Teammitglieder.

Vivid Money soll künftig auch Kreditkarten unterstützen. Zum Testzeitpunkt befand sich die Funktion noch in einer geschlossenen Beta-Phase für ausgewählte Nutzer.

Unterkonten und Finanzverwaltung

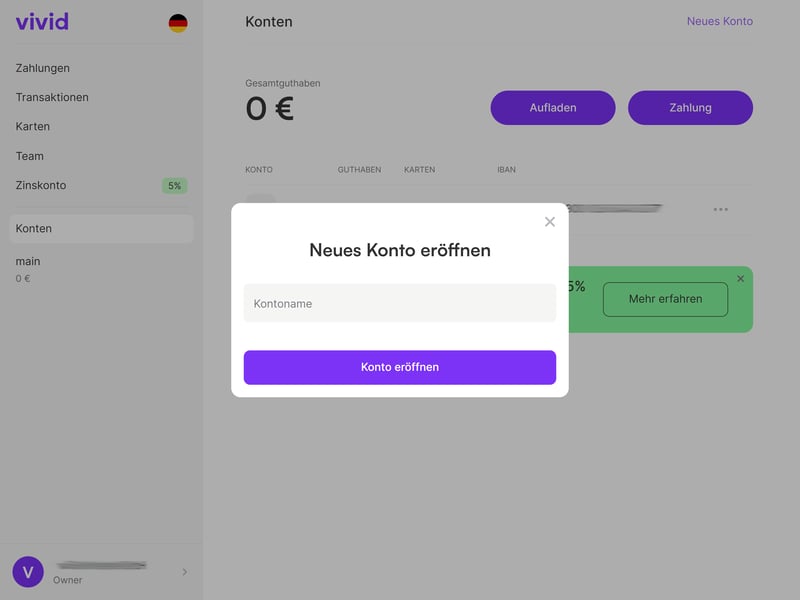

Mit Ihrem Vivid Money-Geschäftskonto-Account können Sie unbegrenzt viele Unterkonten in Form von sogenannten „Money Pockets“ anlegen. Jedes dieser Konten hat eine eigene, deutsche IBAN – kann also für individuelle Zahlungen verwendet werden.

Grundsätzlich macht Vivid Money die Verwaltung mehrerer Unterkonten unkompliziert: Sie können in Sekundenschnelle ein neues Konto anlegen, schnell zwischen Ihren Pockets wechseln und individuelle Kontoauszüge herunterladen.

Zudem sind Pockets nicht nur in Euro möglich: Sie können unterschiedliche Währungskonten anlegen, ähnlich wie bei den Multi-Währungs-Konten von Wise oder Revolut.

Ein neues Konto ist in wenigen Sekunden angelegt.

Was uns fehlt, sind ein paar smarte Automatisierungen. Bei anderen Digitalbanken (z. B. N26 oder bunq) können Sie etwa eingehende Zahlungen automatisch auf bestimmte Unterkonten aufteilen, was beispielsweise für Steuerrücklagen sinnvoll ist. Auch Sparziele und andere Unterkonto-spezifische Funktionen werden nicht unterstützt.

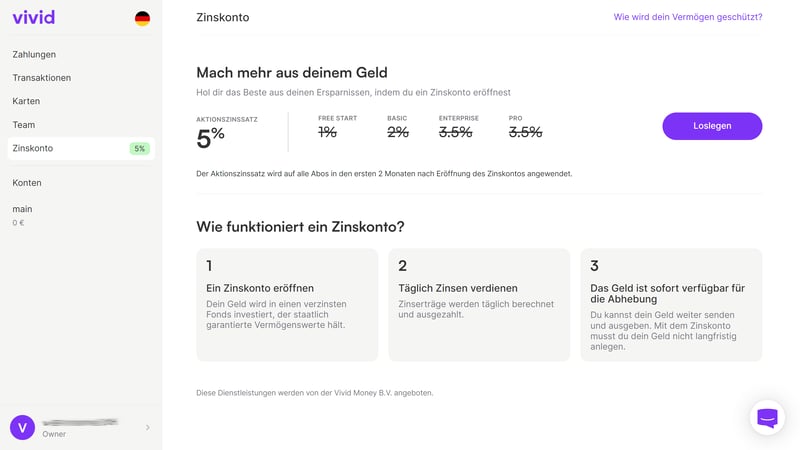

Zinskonto bei Vivid Money: Bis zu 2,7 % Zinsen

Eine Besonderheit von Vivid Money ist das Zinskonto, das in allen Geschäftskonto-Tarifen integriert ist. Vivid Money investiert Ihr Geld in ausgewählte Geldmarktfonds und zahlt Ihnen dafür Zinsen aus.

Die Höhe der Zinsen ist vom Tarif abhängig und liegt zwischen 0,1 und 2,7 %. Zum Testzeitpunkt gab es eine Sonderaktion, bei der der Zinssatz in den ersten vier Monaten bei 4 % lag. Für ein Geschäftskonto sind aber auch die regulären Zinssätze vergleichsweise hoch.

Öffnen Sie ein Zinskonto, um mit Ihren Ersparnissen Geld zu verdienen.

Vivid Money im Team: Admins und Assistenten

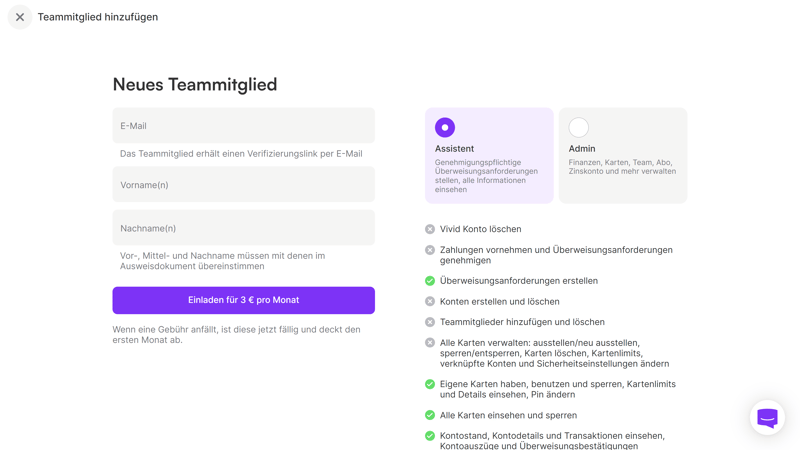

Sie haben Mitarbeitende, denen Sie Zugriff auf Ihr Geschäftskonto oder Teile davon geben möchten? Dafür hat Vivid Money eine praktische Teamverwaltung mit individuellen Zugriffsrechten eingebaut.

In allen Unternehmens- und Enterprise-Tarifen können Sie unbegrenzt viele Teammitglieder hinzufügen. Sie müssen sie nur via E-Mail zu Ihrem Account einladen.

Sie haben die Wahl zwischen zwei Rollen:

Admins haben – mit Ausnahme der Kontolöschung – alle Berechtigungen. Sie können Zahlungen vornehmen, Überweisungsanforderungen genehmigen und erstellen, Konten erstellen und löschen, Teammitglieder hinzufügen und entfernen, und vieles mehr.

Assistenten haben beschränkten Kontozugang. Sie können eigene Karten benutzen und den Kontostand und Kontodetails einsehen, müssen für Überweisungen jedoch Anforderungen stellen, die von Admins bestätigt oder abgelehnt werden können. Es ist auch möglich, Ausgabelimits für Assistenten festzulegen.

Laden Sie Ihre Teammitglieder zu Vivid Money ein.

Sonstige Funktionen: Rechnungen & Integrationen

Vivid Money hat auch eine Rechnungsfunktion, mit der Sie (in der Web-Oberfläche) Rechnungen erstellen und versenden können. Auch E-Rechnungen im Format XRechnung werden unterstützt.

Ein paar Buchhaltungsfunktionen sind auch integriert: Sie können etwa Belege abspeichern und mit Transaktionen abgleichen. Zudem gibt es einige Schnittstellen zu beliebten Buchhaltungs-Tools wie sevdesk, Lexware Office oder FastBill. Eine DATEV-Schnittstelle ist auch verfügbar. Grundsätzlich ist die Auswahl der Integrationen aber recht beschränkt.

Generell vermissen wir etwas Fintech-Innovation: Das Online-Geschäftskonto hat Standard-Aktionen flott und unkompliziert verpackt, könnte aber noch ein wenig mehr digitalen Komfort bieten – beispielsweise mit detaillierten Finanz-Insights oder automatisierten Budgetierungstools.

Vivid Money hüllt klassische Banking-Funktionen in ein elegantes, digitales Gewand und ist damit für alltägliche Transaktionen und die einfache Kontoverwaltung bestens geeignet. Durch die integrierte Teamverwaltung mit individuellen Zugriffsrechten kommt Vivid Money auch für Unternehmen mit mehreren Mitarbeitenden infrage.

Leider bleibt ein gewisses Fragezeichen bei der Sicherheit der Einlagen. Statt der üblichen 100.000 € Einlagensicherung gibt es ein eigenes Absicherungsmodell, das nicht transparent genug erklärt wird.

Konditionen & Gebühren

| Rechtsformen |

| 5/5 |

| Szenario "Klein" | 6,9 € | 4/5 |

| Szenario "Groß" | 6,9 € | 5/5 |

| Szenario "Cash" | - | 0/5 |

| Szenario "Team" | 0 € | 5/5 |

Ein Geschäftskonto bei Vivid Money steht Selbstständigen und Unternehmen der meisten gängigen Rechtsformen offen, sofern sie im Europäischen Wirtschaftsraum (EWR) oder in der Schweiz registriert sind.

Selbstständige können ein Konto eröffnen, wenn sie als Kleingewerbetreibende, Freiberufler oder eingetragene Kaufleute (e. K.) tätig sind.

Wenn Sie ein Geschäftskonto für Ihr Unternehmen eröffnen möchten, gelten folgende Voraussetzungen:

Die juristische Vertretung des Unternehmens muss im EWR oder in der Schweiz registriert sein.

Alle Geschäftsführer müssen in einem EWR-Land oder der Schweiz ansässig sein.

Nicht gewinnorientierte Organisationen (z. B. Vereine, Stiftungen, gGmbHs, gUGs) können ein Konto nur eröffnen, wenn sie in Deutschland oder der Schweiz registriert sind und die entsprechenden Bestimmungen erfüllen.

Gründungskonten werden derzeit nur für GmbH i.G. und UG i.G. mit Sitz in Deutschland angeboten.

Einige Geschäftstätigkeiten werden von Vivid Money zudem ganz explizit untersagt. Dazu gehören:

Illegaler Drogenhandel

Drogen, einschließlich CBD-Produkte und andere Pseudodrogen

Pornografie und nicht jugendfreie Unterhaltung

Glücksspiele, Wetten und Casinos

Waffen und Verteidigungsausrüstung für militärische Zwecke

Gefälschte oder nachgeahmte Waren

Crowdfunding und Schwarmfinanzierung

Kryptowährungen oder Token

Schneeballsysteme, Pyramidenverkäufe und Multi-Level-Marketing (MLM)

Gewinnung von Erdöl und Erdgas

Binäre Optionen

Marktplätze

Pharmazeutika

Grenzüberschreitende Logistikdienstleistungen

Holdinggesellschaften von Privatpersonen, die weniger als 25 % an Tochtergesellschaften halten

Finanzinstitute und andere Dienstleister, die Drittmittel verwalten (z. B. Inkassobüros, Anwaltskanzleien, die Kundengelder abwickeln)

Illegale Dienstleistungen mit sexuellem Bezug oder sonstige rechtswidrige Tätigkeiten

Ein paar weitere Branchen und Tätigkeiten sind nur mit ausdrücklicher Genehmigung erlaubt. Dazu zählen Affiliate-Marketing, wohltätige und gemeinnützige Organisationen (einschließlich nicht eingetragener Vereine) sowie Aktivitäten religiöser, glaubensorientierter oder politischer Organisationen.

Drei Kategorien, neun Tarife

Selbstständige und Unternehmen können Vivid Money kostenlos nutzen, wobei sich die beiden Gratistarife leicht unterscheiden – etwa beim Zinssatz, den Ausgabelimits oder der Gebühr für Abhebungen.

Grundsätzlich bietet Vivid neun unterschiedliche Tarife für unterschiedliche Unternehmensgrößen und Anforderungen an. Sie sind in drei Kategorien eingeteilt:

Kategorie 1: Selbstständige

Für Selbstständige gibt es vier Tarife – Standard (kostenlos), Prime, Pro und Pro+. Alle bieten kostenlose Konten mit individuellen IBANs, virtuelle und physische Karten sowie Cashback auf Ausgaben. Je höher der Tarif, desto besser fallen die Konditionen aus: Es gibt mehr Inklusiv-SWIFT-Überweisungen, mehr Zinsen, mehr Cashback und geringere Gebühren.

Bargeldauszahlungen sind bis zu bestimmten monatlichen Summen (200 €, 1.000 €, 1.500 €, 2.000 €) gebührenfrei. Bei allen Beträgen, die über das Kontingent hinausgehen, sowie bei Abhebungen unter 50 €, wird eine Gebühr von 3 % des Abhebungsbetrags erhoben (mindestens 1€).Kategorie 2: Unternehmen

Für kleine und mittlere Unternehmen gibt es drei Tarife: Free Start, Basic und Pro. Die Buchhaltungs-Funktionen sind erst in den Bezahltarifen unbegrenzt freigeschaltet; der Pro-Tarif bietet zudem bessere Konditionen und Zusatzfunktionen wie ein persönliches Service-Team.

Abhebungen sind je nach Tarif bis zu 100 €, 200 € oder 500 € kostenlos, danach fällt eine Gebühr von 1 % an.Kategorie 3: Große Firmen (Enterprise)

Größere Organisationen können zwischen Enterprise und Enterprise+ wählen. Beide Tarife bieten priorisierten Support und Zugang zu einem persönlichen Team von Accountmanagern – Unterschiede betreffen auch hier vor allem die Gebühren und Zinsvorteile.

Abhebungen sind bis zu 500 € kostenlos, danach fällt eine Gebühr von 1 % an.

Ein paar „versteckte“ Kosten gibt es auch: In den Unternehmenstarifen Free Start und Basic werden etwa Gebühren für inaktive physische Karten berechnet, und zwar 2 € bzw. 1 € pro Monat. Im Free Start-Tarif wird sogar für inaktive virtuelle Karten ein Euro pro Monat fällig.

Hier finden Sie eine vollständige Tarifübersicht von Vivid Money:

| Standard | Free Start | Prime | |

|---|---|---|---|

| Monatlicher Effektivpreis | 0,00 € | 0,00 € | ab 6,90 € |

| Vertragslaufzeit (Monate) | 0 | 0 | 1 - 12 |

| Buchungen | |||

| Preis pro Buchung | 0,00 € | 0,00 € | 0,00 € |

| Buchungen inklusive | unbegrenzt | unbegrenzt | unbegrenzt |

| Abhebungen | |||

| Preis pro Abhebung (500 €) | 15,00 € | 10,00 € | 0,00 € |

| Abhebungen inklusive | 0 | 0 | 0 |

| Einzahlungen | |||

| Einzahlungen möglich | 0 | 0 | 0 |

| Preis pro Einzahlung (500 €) | 0,00 € | 0,00 € | 0,00 € |

| Einzahlungen inklusive | 0 | 0 | 0 |

| Kreditkarten | |||

| Kreditkarten inklusive | unbegrenzt | unbegrenzt | unbegrenzt |

| Kreditkarten-Anbieter | Visa | Visa | Visa |

| Features | |||

| Online Abschluss | ✓ | ✓ | ✓ |

| Deutsche Einlagensicherung | ✗ | ✗ | ✗ |

| Apple Pay | ✓ | ✓ | ✓ |

| Google Pay | ✓ | ✓ | ✓ |

| Echtzeitüberweisung | ✓ | ✓ | ✓ |

| Lastschrifteinzug | ✗ | ✗ | ✗ |

| Buchhaltungsschnittstelle | ✓ | ✓ | ✓ |

| Mögliche Unternehmensformen | Freiberufler Einzelunternehmen | GbR UG (haftungsbeschränkt) UG in Gründung GmbH GmbH in Gründung Kommanditgesellschaft (KG) Aktiengesellschaft (AG) OHG Partnerschaft (PartG) Verein | Freiberufler Einzelunternehmen |

Kosten bei Vivid Money im Praxisvergleich

Um die Kosten unterschiedlicher Anbieter besser zu vergleichen, haben wir vier Szenarien entwickelt, auf deren Basis wir die monatlichen Praxiskosten errechnen. Für Ein- und Auszahlungen gehen wir für die Berechnung jeweils von einem Wert von 500 € aus. Hier sind die Szenarien:

- 1.

Szenario „Klein“: wenige Buchungen, kaum Bargeldtransaktionen (z. B. Freiberufler, Kleinunternehmen)

- 2.

Szenario „Groß“: viele Buchungen, wenige Abhebungen (z. B. Online-Shop)

- 3.

(für Vivid Money nicht relevant) Szenario „Cash“: viele Ein- und Auszahlungen (z. B. Einzelhändler)

- 4.

Szenario „Team“: 5 Nutzer mit jeweils einer Karte

| Klein | Groß | Cash | Team | |

|---|---|---|---|---|

| Anzahl Buchungen | 50 | 1.000 | 100 | 100 |

| Bargeld-Einzahlungen | 0 | 0 | 20 | 0 |

| Bargeld-Auszahlungen | 2 | 5 | 10 | 0 |

| Team-Mitglieder & Karten | 1 | 1 | 1 | 5 |

| Kosten | 6,90 € | 6,90 € | - | 0,00 € |

Vivid Money ist relativ günstig. Mit kostenlosen Überweisungen, unbegrenzten Konten und Teammitgliedern sowie relativ großzügigen Gratis-Tarifen zählt die Neobank zu den günstigeren Geschäftskonto-Anbietern aus unserem Vergleich – auch für Teams.

| Klein ▾ | Groß | Cash | Team | |

|---|---|---|---|---|

| Wise | 0,00 € | 27,75 € | - | - |

| N26 | 0,00 € | 6,00 € | 166,00 € | - |

| Fyrst | 0,00 € | 84,00 € | 62,00 € | - |

| Vivid | 6,90 € | 6,90 € | - | 0,00 € |

| Finom | 7,00 € | 7,00 € | - | 24,00 € |

| Kontist | 10,00 € | 39,00 € | - | - |

| bunq | 12,48 € | 141,39 € | 78,35 € | 31,53 € |

| Commerzbank | 13,90 € | 129,90 € | 91,40 € | - |

| Qonto | 21,00 € | 139,00 € | - | 64,00 € |

| Deutsche Bank | 25,40 € | 94,90 € | 80,90 € | - |

| Postbank | 28,90 € | 146,90 € | 98,90 € | - |

| Holvi | 31,75 € | 187,00 € | - | 16,50 € |

| Revolut | 38,00 € | 140,00 € | - | 28,00 € |

Vivid Money punktet mit flexiblen Tarifen für Selbstständige und Unternehmen, die in den von uns getesteten Nutzungsszenarien vergleichsweise günstig sind. Durch unbegrenzt kostenlose SEPA-Transfers, solide Abhebelimits und unbegrenzt kostenlose Unterkonten und Teammitglieder zahlen Sie bei geringer Nutzung relativ wenig.

Support

| Hilfezentrum & Self-Service |

| 2.5/5 |

| Support-Kanäle |

| 2/5 |

| Geschwindigkeit und Qualität |

| 4/7 |

| Support-Bewertung auf Review-Portalen |

| 1/3 |

Schauen wir zunächst im Hilfe-Center von Vivid Money vorbei. Das ist praktischerweise in zwei Bereiche aufgeteilt – einen für persönliche Konten, einen für Geschäftskonten. Sie müssen die relevanten Artikel also nicht erst selbst aussortieren. Eine Suchfunktion gibt es auf der Startseite natürlich auch.

Die Inhalte gehen in Ordnung: Artikel sind logisch in Kategorien gegliedert und erklären kurz und bündig die wichtigsten Aspekte. Allerdings fehlen Screenshots, die die Anleitungen aufwerten und anschaulicher machen würden.

Leider mangelt es etwas an Transparenz: Vivid könnte deutlicher kommunizieren, welche Funktionen in welchem Ausmaß vorhanden sind und welche nicht. Auch sind nicht alle Einträge auf dem neuesten Stand.

Zudem sind manche Einträge etwas missverständlich formuliert. Durch den Eintrag „Wie kann ich Zahlungen von meinen Kunden einziehen?“ entsteht beispielsweise auf den ersten Blick der Eindruck, als würde die Bank den Lastschrifteinzug unterstützen – doch in Wahrheit geht es nur um die Rechnungsfunktion.

Der Support-Bereich von Vivid Money.

Direkten Kontakt erhalten Sie per Chat im Online-Banking oder via E-Mail. Einen richtigen „Live-Chat“ mit sofortigen Antworten sollten Sie aber nicht erwarten – es kann sein, dass Sie sich je nach Auslastung eine Weile gedulden müssen. Zudem sprechen Sie zunächst mit einem Chatbot, der Sie nur auf Aufforderung zu einem menschlichen Kollegen weiterleitet.

Wir warteten ca. eine Stunde auf eine Antwort. Jene war inhaltlich grundlegend in Ordnung und verwies uns auf einen passenden Hilfeartikel, wirkte aber leider etwas unpersönlich: Es klang nach einer automatisierten Nachricht und nicht so, als hätte sich jemand wirklich mit unserem Problem befasst.

In den Kundenrezensionen kommt Vivid im Durchschnitt recht gut weg, doch zum Support gibt es auch viele Beschwerden. Viele Nutzer fühlen sich ignoriert und klagen über langsame Reaktionen. Selbst in ansonsten positiven Reviews wird hervorgehoben, dass das Support-Team schwer zu erreichen ist.

Beim Support zeigt Vivid Money die üblichen Schwächen einer Neobank: Sie können sich einfach nicht darauf verlassen, im Ernstfall schnell jemanden zu erreichen.

Der Anbieter hat bei den Kontaktmöglichkeiten etwas gespart, ist im Support-Center nicht transparent genug und könnte grundsätzlich noch etwas mehr Liebe und persönlichen Touch in seinen Kundensupport investieren. Auch in den Kundenrezensionen gibt es speziell zum Support recht viel Kritik.

Fazit

Wenn Sie ein digitales Geschäftskonto ohne Schnickschnack suchen, ist Vivid Money einen Blick wert. Die Einrichtung ist im Nu abgeschlossen, die für Mobile-Banking optimierte Bedienung ist unkompliziert, und auch preislich ist das Konto attraktiv, mit kostenlosen SEPA-Überweisungen, gebührenfreien Unterkonten und festen Kontingenten für Gratis-Abhebungen.

Leider hat Vivid Money aber auch die typischen Schwächen einer Neobank: Der Support ist nicht sonderlich zuverlässig und im Ernstfall könnte es schwierig sein, schnell Hilfe zu bekommen. Auch viele Kunden berichten von langen Wartezeiten und enttäuschenden Antworten. Dazu kommt eine gewisse Intransparenz bei der Einlagensicherung.

Solange alles läuft, wie es soll, ist Vivid Money also eine praktische und günstige Lösung. Allerdings fehlt uns die Zuverlässigkeit und Stabilität, die wir uns von einer professionellen Bank wünschen.

Vivid Money Erfahrungen

Wie zufrieden sind Bestandskunden von Vivid Money? Wir haben uns in den Review-Portalen umgehört und wiederkehrendes Feedback für Sie zusammengefasst:

Benutzerfreundliche App

Viele Nutzer loben die intuitive und benutzerfreundliche Oberfläche der Vivid Money-App. Jene mache die Finanzverwaltung besonders unkompliziert.Gute Zinssätze

Einige Kunden heben das Zinskonto von Vivid Money hervor und schätzen die guten Zinssätze.Effizienter Kundenservice

Einige Nutzer berichten von positiven Erfahrungen mit dem Kundenservice, der als freundlich und hilfsbereit beschrieben wird.

Mangelhafter Kundenservice

Es gibt aber auch zahlreiche Beschwerden über den Kundenservice, der oft als langsam und unzureichend bezeichnet wird. Nutzer berichten von langen Wartezeiten und unzufriedenstellenden Antworten.Schwierigkeiten bei der Migration zu Vivid 2.0

Viele Nutzer klagen über Probleme bei der Umstellung auf Vivid 2.0. Dazu gehören gesperrte Konten, Schwierigkeiten bei Überweisungen und fehlende Unterstützung während des Migrationsprozesses.

Vivid Money Alternativen

Weitere Alternativen zu Vivid Money finden Sie hier:

Häufige Fragen & Antworten

Vivid Money ist keine Bank, sondern operiert mit einer E-Money-Lizenz, die durch die Übernahme des luxemburgischen Fintechs Joompay (mittlerweile „Vivid Money S. A.“)erworben wurde. Diese Lizenz ermöglicht es Vivid Money, elektronische Geldtransfers und andere Finanzdienstleistungen durchzuführen. Zuvor nutzte Vivid Money die Dienstleistungen der Solarisbank AG für die Abwicklung der Bankgeschäfte.

Vivid Money unterstützt die meisten gängigen Rechtsformen, inklusive GmbH, GmbH & Co. KG, AG, UG, KG, eK, sowie Freiberufler. Ausgenommen sind eV, gGmbH, gUG und gAG.

Nein, die Bargeldeinzahlung bei Vivid Money derzeit nicht möglich.