Bewirtungsbeleg ausfüllen: Alles, was Sie wissen müssen (+ Vorlage)

Was haben die Oscar-Statue, die Kreditkarte und Findet Nemo gemeinsam? Die Ideen für alle drei sollen bei einem Geschäftsessen entstanden sein. Ob Brunch, Lunch oder Abendessen: Bei vollen Tellern kommen oft die besten Ideen. Was Sie dabei nie vergessen sollten: den ausgefüllten Bewirtungsbeleg für die Buchhaltung.

Wir erklären, was ein Bewirtungsbeleg genau ist, wann Sie ihn nutzen können, wie Sie ihn ausfüllen – und was Sie machen können, wenn Sie mal vergessen haben, nach dem Bewirtungsbeleg zu fragen.

Ein Bewirtungsbeleg ist ein schriftlicher Nachweis über ein Geschäftsessen. Sie benötigen ihn, um die Kosten steuerlich abzusetzen.

Er wird in der Regel nicht automatisch ausgehändigt (wie die Rechnung oder der Kassenbeleg) – Sie müssen im Restaurant aktiv danach fragen.

Er besteht aus zwei Teilen: der Restaurantrechnung mit allen Pflichtangaben und den Feldern, die Sie selbst ausfüllen müssen. Hier tragen Sie zusätzliche Angaben wie den Anlass und die Teilnehmer des Geschäftsessens ein.

Wenn Sie keinen Bewirtungsbeleg bekommen, können Sie in Ausnahmefällen einen Eigenbeleg erstellen, den Sie zusammen mit der Originalrechnung aufbewahren.

Um Ihre Bewirtungsbelege für die Buchhaltung ordnungsgemäß zu erfassen und rechtskonform zu archivieren, nutzen Sie am besten ein Buchhaltungsprogramm.

Was ist ein Bewirtungsbeleg?

Ein Bewirtungsbeleg ist ein schriftlicher Nachweis über ein Geschäftsessen. Sie benötigen ihn für Ihre Buchhaltung und die steuerliche Anerkennung der Bewirtungskosten. Er enthält neben den Angaben der Restaurantrechnung auch zusätzliche Informationen, etwa zum Anlass und den Teilnehmern der Bewirtung.

Der Bewirtungsbeleg ist nicht zu verwechseln mit der normalen Rechnung bzw. dem Kassenbeleg, den Sie im Restaurant ausgestellt bekommen.

Die Restaurantrechnung – die Sie in der Regel ungefragt erhalten – dokumentiert nur, welche Speisen und Getränke Sie bestellt und wie viel sie gekostet haben.

Der Bewirtungsbeleg – nach dem Sie aktiv fragen müssen – ergänzt diese Angaben um Informationen, die für die steuerliche Anerkennung wichtig sind: den Anlass des Treffens, die Namen der Teilnehmer und Ihre Unterschrift.

Um Bewirtungskosten steuerlich geltend zu machen, brauchen Sie beides: Restaurantrechnung und Bewirtungsbeleg.

Warum der Beleg so wichtig ist

Einer der wichtigsten Buchhaltungs-Grundsätze lautet: Keine Buchung ohne Beleg. Das gilt auch für Ihre Geschäftsessen: Die werden vom Finanzamt nur anerkannt, wenn Sie den geschäftlichen Anlass eindeutig nachweisen können.

Dafür ist die Rechnung allein nicht ausreichend, weil sie keinerlei Informationen zum Anlass oder den Teilnehmern liefert. Fürs Finanzamt ist dadurch nicht ersichtlich, ob Sie einen legitimen Business-Lunch mit einem Kunden absetzen – oder einfach nur ein Familienessen als Geschäftskosten tarnen möchten.

Warum ist das überhaupt wichtig? Weil Sie Geschäftsessen steuerlich absetzen dürfen. 70 % der Kosten können Sie als Betriebsausgabe von Ihrem zu versteuernden Gewinn abziehen. Zudem können Sie die enthaltene Umsatzsteuer zu 100 % als Vorsteuer zurückholen.

Anlässe: Wann wird ein Bewirtungsbeleg benötigt?

Einen Bewirtungsbeleg brauchen Sie immer, wenn Sie im Rahmen Ihres Unternehmens externe Personen zu einem Essen oder Getränk einladen und die Bewirtungskosten als Betriebsausgabe absetzen möchten.

Was genau als Bewirtungskosten gilt, ist im Einkommensteuergesetz (EStG) geregelt. Demnach (§ 4 Abs. 5 Nr. 2) sind „Aufwendungen für die Bewirtung von Personen aus geschäftlichem Anlass“ grundsätzlich abzugsfähig – allerdings nur unter bestimmten Bedingungen und mit vollständigem Nachweis.

Zu den gängigen Anlässen zählen:

Geschäftsessen mit Kunden oder Geschäftspartnern

Sie treffen sich, um ein konkretes Projekt zu besprechen, Vertragsverhandlungen zu führen oder offene Punkte zu klären. Das Essen dient hier klar einem geschäftlichen Zweck.Bewirtung potenzieller Geschäftspartner

Sie nutzen ein Essen, um erste Kontakte zu knüpfen, sich vorzustellen oder über mögliche Kooperationen zu sprechen.Teilnahme an beruflich relevanten Netzwerktreffen

Sie essen im Rahmen einer Branchenveranstaltung oder eines Business-Meetups mit Personen, mit denen ein geschäftlicher Austausch stattfindet.

Doch natürlich können Sie nicht jeden Restaurantbesuch steuerlich als Betriebsausgabe ansetzen. Nicht relevant sind Bewirtungsbelege unter anderem bei:

Privaten Einladungen

Ein Abendessen mit Freunden oder Familie zählt nicht als Geschäftsessen – auch wenn es am Rande um geschäftliche Themen geht.Gemischten Anlässen ohne klaren Geschäftsbezug

Feiern, die hauptsächlich privat motiviert sind – wie Geburtstage oder Hochzeiten – sind kein geschäftlicher Anlass, auch wenn Geschäftspartner anwesend sind.Reinen Mitarbeiteressen

Wenn Sie ausschließlich Ihr eigenes Team einladen (z. B. zum Projektabschluss oder bei der Weihnachtsfeier), handelt es sich nicht um Bewirtungskosten im steuerlichen Sinn. Diese Ausgaben zählen zu den sonstigen Betriebsausgaben und sind in der Regel zu 100 % abziehbar.Ein Bewirtungsbeleg ist dafür nicht erforderlich, ein anderer geeigneter Nachweis jedoch empfehlenswert.

Wie hoch darf die Bewirtungsrechnung sein?

Einen festen Höchstbetrag für Bewirtungskosten gibt es im Gesetz nicht. Entscheidend ist, dass die Kosten angemessen sind. Das bedeutet: Sie müssen in einem nachvollziehbaren Verhältnis zum Anlass, zu den eingeladenen Personen und zum geschäftlichen Rahmen stehen.

Die Grundlage dafür findet sich erneut im Einkommensteuergesetz (§ 4 Abs. 5 Nr. 2 EStG). Dort ist zwar kein konkreter Betrag genannt, aber festgelegt, dass nur „angemessene“ und „nachgewiesene“ Bewirtungskosten abzugsfähig sind.

Der Begriff „angemessen“ ist natürlich subjektiv – doch vermutlich sagt Ihnen schon Ihr Bauchgefühl, ob die Rechnung im Rahmen bleibt. Ein Mittagessen mit einem Kunden in einem normalen Restaurant ist in der Regel unproblematisch. Selbst ein Abendessen in einem gehobenen Lokal kann völlig in Ordnung sein, solange der Anlass passt.

Wenn Sie hingegen ein fünfgängiges Menü mit Hummer, Kaviar und teuren Weinen abrechnen möchten, nur um ein kurzes Projekt-Update zu besprechen, wird das Finanzamt vielleicht genauer nachfragen.

Bewirtungsbeleg ausfüllen: Wie sieht ein ausgefüllter Bewirtungsbeleg aus?

Ein Bewirtungsbeleg besteht in der Regel aus zwei Teilen:

- 1.

Der Restaurantrechnung, die alle Angaben zum Ort, Datum und den Kosten enthält.

- 2.

Den zusätzlichen Angaben, die Sie selbst eintragen müssen, damit das Finanzamt den Beleg anerkennt

Was schon draufsteht

Der erste Teil des Bewirtungsbelegs ist eine ganz normale Rechnung. Hier sind also alle Pflichtangaben für Rechnungen enthalten. Für den Nachweis beim Finanzamt sind vor allem diese Angaben relevant:

Was Sie selbst ausfüllen müssen

Unterhalb der Angaben des Restaurants finden Sie auf dem Bewirtungsbeleg Felder, die Sie selbst ausfüllen müssen:

Damit das Finanzamt Ihre Bewirtungskosten anerkennt, muss der Beleg vollständig sein. Wenn eine Angabe fehlt, kann es passieren, dass ein Prüfer am Ende genauer hinschaut und die Ausgaben möglicherweise nicht als Bewirtungskosten akzeptiert werden.

Fehlender Bewirtungsbeleg? So funktioniert der Eigenbeleg als Ersatz

Weil ein Bewirtungsbeleg in der Regel nicht automatisch ausgehändigt wird, sondern Sie aktiv beim Restaurant danach fragen müssen, kann es schon mal passieren, dass Sie ohne Beleg nach Hause gehen.

Glücklicherweise bedeutet das nicht, dass Sie die Bewirtungskosten gar nicht mehr geltend machen können. Es gibt nämlich eine Notlösung für solche Ausnahmefälle: den Eigenbeleg. Damit können Sie den fehlenden Bewirtungsbeleg ersetzen.

Den Eigenbeleg sollten Sie immer zusammen mit der Restaurantrechnung aufbewahren. Die Rechnung liefert alle Pflichtangaben zum Bewirtungsbetrieb, den Leistungen und den Beträgen. Der Eigenbeleg ergänzt die fehlenden Informationen, die für die steuerliche Anerkennung wichtig sind – insbesondere den Anlass und die Teilnehmer des Geschäftsessens.

Um alle Pflichtangaben vollständig zu erfassen, nutzen Sie am besten eine Vorlage. In unserer Eigenbeleg-Vorlage für Bewirtungsbelege müssen Sie die Felder nur noch ausfüllen:

Vergessen Sie nicht, dass jeder Eigenbeleg eine Notlösung ist, die nur in Ausnahmefällen zum Einsatz kommen sollte. Wenn es zur Gewohnheit wird, dass Sie keinen ordentlichen Bewirtungsbeleg vorlegen, könnte das Finanzamt misstrauisch werden und die Kosten im Zweifel nicht anerkennen.

Bewirtungsbelege verwalten: Am besten mit Rechnungsprogramm

Es reicht natürlich nicht aus, die Bewirtungsbelege einfach nur einzusammeln: Sie müssen sie im Anschluss sauber in Ihrer Buchhaltung erfassen und korrekt verbuchen. Zudem müssen Sie sie gemäß den gesetzlichen Aufbewahrungspflichten acht Jahre lang sicher archivieren.

Um nervige Zettelwirtschaft zu vermeiden, können Sie Bewirtungsbelege natürlich einfach digital speichern. Am einfachsten geht das mit einem Buchhaltungsprogramm. Damit können Sie Belege scannen oder hochladen, automatisch mit den passenden Buchungen verknüpfen und revisionssicher archivieren.

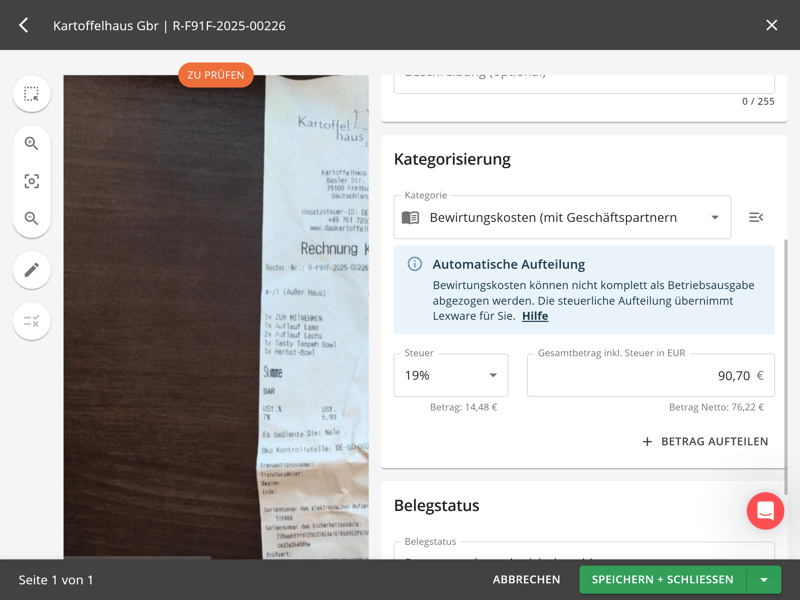

Die meisten Tools bieten dafür spezielle Funktionen an. Bei Lexware Office wird die steuerliche Aufteilung etwa automatisch vorgenommen, wenn Sie einen Beleg als „Bewirtungskosten“ kategorisieren.

Unser Testsieger Lexware Office macht die Verwaltung von Bewirtungsbelegen unkompliziert.

Sie suchen noch ein gutes Buchhaltungsprogramm, mit dem Sie Ihre Bewirtungsbelege und andere Geschäftsausgaben einfach verwalten können? Wir haben einige der beliebtesten Programme ausgiebig getestet. Unser Ranking, mit Links zu den ausführlichen Testberichten, finden Sie hier:

Fazit

Wenn Sie die Kosten eines Geschäftsessens steuerlich absetzen möchten, benötigen Sie einen Bewirtungsbeleg. Der ist nicht identisch mit der Rechnung bzw. dem Kassenbeleg – Sie müssen im Restaurant aktiv danach fragen.

Der Bewirtungsbeleg besteht in der Regel aus zwei Teilen: der Rechnung, die alle Angaben zu Ort, Datum, Leistungen und Beträgen enthält, und den zusätzlichen Feldern, die Sie selbst ausfüllen müssen. Dazu zählen der Anlass, die Teilnehmer und das Trinkgeld.

Falls Sie einmal keinen Bewirtungsbeleg erhalten haben, können Sie in Ausnahmefällen einen Eigenbeleg erstellen. Bewahren Sie diesen immer zusammen mit der Restaurantrechnung auf, um alle Pflichtangaben vollständig nachweisen zu können.